هل تبحث عن معلومة؟

أهم أسئلتكم مجابة.

الأسئلة العامة

ما هو بنك "إلى"؟

بنك "إلى" هو بنك رقمي بالكامل، تابع لبنك ABC، يوفّر نوعًا جديدًا من الحسابات المصرفية، التي أٌعدت من أجلك، لتـتناسب مع طبيعة حياتك وتلبي احتياجاتك.

يمكنك الانضمام خلال دقائق؛ ما عليك سوى تحميل التطبيق من متجر أندرويد أو أبل، والإجابة على بعض الأسئلة البسيطة. يمكنك التحكم التام بحساباتك من خلال التطبيق، دون حاجة لزيارة أي فرع!

ما معنى "إلى" ولماذا وقع الاختيار على اسم "إلى"؟

اسم "إلى" مستوحى من كلمة إلى وهي تعكس التحرك والتقدم المستمر باتجاه الأهداف والطموح. بنك "إلى" يطمح إلى مساعدة العملاء في الانتقال والوصول إلى أهدافهم.

لمَ أختار بنك "إلى"؟

يوفر لك بنك "إلى" طريقة أكثر ذكاءً لإدارة أموالك تتسم بالسرعة والبساطة والراحة لجعل معاملاتك المصرفية تلائم نمط حياتك وليس العكس.

نحن أول مؤسسة مالية تقدم بطاقة خصم افتراضية في البحرين. مع بنك "إلى"، يمكنك التحكم بأموالك أينما كنت وفي أي وقت. وإضافةً إلى ذلك، يقدم لك البنك مجموعة من المميزات الرائعة، مثل:

- فتح حسابك المصرفي عبر التطبيق

- بطاقة خصم مباشر افتراضية وفعلية (ماستركارد).

- حسابات عملات أجنبية متعددة يمكن ربطها ببطاقات الخصم الخاصة بك.- ...و المزيد!

هل لديكم أية فروع؟

"إلى" هو بنك رقمي متوفر على الهاتف الذكي فقط. مع ذلك، يمكنك الترتيب لزيارتنا عن طريق الاتصال بنا على الرقم: 456 123 17 973+.

ما مدى أمان الخدمات المصرفية عبر الهاتف الذكي؟

أمن وسرية معلوماتك وبياناتك هما أولى أولياتنا. لذا، تتفق معايير الأمان، وعمليات التحقق من صحة البيانات، والأدوات التي نستخدمها مع أفضل الممارسات ومعايير القطاع المصرفي، بما في ذلك نظام الأمان ثلاثي الأبعاد ثري دي سيكيور، وهو بروتوكول حماية يساعد على منع الاحتيال في التعاملات الإلكترونية ببطاقات الخصم.

سوف تستخدم اسم المستخدم وكلمة المرور لإثبات هويتك والإذن بإتمام معاملاتك المصرفية. احرص على سريتهما وأمانهما في كل وقت، ولا تشاركهما مع أي شخص آخر!

لحماية هويتك وأموالك، سنقوم بإيقاف حسابك مؤقتًا مباشرةً في حال تسجيل عدة محاولات دخول غير ناجحة. لا داعي للقلق! فيمكنك دائمًا إلغاء الإيقاف المؤقت بمجرد إتمامنا لعمليات التحقق الأمنية الإضافية.

ما هو عنوان ورمز التحويل (سويفت) الخاص بـ "إلى"؟

رمز التحويل (سويفت) هو ABCOBHBMXXX

عنوان بنك "إلى" هو برج بنك ABC، مبنى 152، طريق 1703، مجمع 317، المنطقة الدبلوماسية، المنامة، البحرين.

هل توفّرون بطاقات ائتمان أو قروض؟

بطاقات الائتمان متوفرة الآن، اضغط هنا للمزيد من المعلومات.

تابعنا لمعرفة آخر المستجدات عن القروض.

كيف يمكنني طلب كشف حساب بنكي رسمي؟

الأمر بسيط جدًا. ما عليك سوى الاتصال بمركز خدمة العملاء على الرقم 456 123 17 973+؛ وفريق بنك "إلى" متواجد طوال اليوم وعلى مدار الأسبوع لمساعدتك.

هل يمكنني تغيير رقم هاتفي عبر التطبيق؟

نعم, يمكنك تغيير رقم هاتفك عن طريق الإعدادات من خلال التطبيق وذلك بالضغط على رقم هاتفك الحالي المسجل في "ملفي الشخصي".

هل يمكنني اكمال عملية فتح الحساب باستخدام جهاز هاتف آخر؟

نعم, يمكنك اكمال عملية فتح الحساب باستخدام جهاز آخر بكل سهولة وذلك بفتح تطبيق "إلى" في الجهاز الجديد وإدخال عنوان بريدك الألكتروني و رقم هاتفك المستخدم للتسجيل مسبقاً

كيف وأين يمكنني الحصول على المساعدة؟

فريق "إلى" متواجد طوال اليوم وعلى مدار الأسبوع لمساعدتك. اتصل بنا على الرقم: 456 123 17 973+

كيف يمكنني استخدام اختصار "القائمة السريعة"؟

اضغط مع الاستمرار على أيقونة "إلى" على الشاشة الرئيسية وسيظهر لك اختصار. أحدهما لإضافة أموال والآخر للتحويل المحلي.

ماذا تفعل هذه الاختصارات؟

ستأخذك هذه الاختصارات مباشرة إلى الصفحة المعنية حتى لا تضطر إلى التنقل داخل التطبيق. بالطبع، من أجل أمان حسابك، سيُطلب منك المصادقة بالطريقة التي حددتها.

هل يمكنني إضافة الاختصار إلى الشاشة؟

نعم تستطيع. عندما يتم عرض الخيارات، يمكنك الضغط مع الاستمرار فوق الخيار الذي ترغب في إضافته إلى شاشتك. يمكنك بعد ذلك نقله كالمعتاد إلى موقع من اختيارك.

الأسئلة العامة

ما هو بنك "إلى"؟

بنك "إلى" هو بنك رقمي بالكامل، تابع لبنك ABC، يوفّر نوعًا جديدًا من الحسابات المصرفية، التي أٌعدت من أجلك، لتـتناسب مع طبيعة حياتك وتلبي احتياجاتك.

يمكنك الانضمام خلال دقائق؛ ما عليك سوى تحميل التطبيق من متجر أندرويد أو أبل، والإجابة على بعض الأسئلة البسيطة. يمكنك التحكم التام بحساباتك من خلال التطبيق، دون حاجة لزيارة أي فرع!

ما معنى "إلى" ولماذا وقع الاختيار على اسم "إلى"؟

اسم "إلى" مستوحى من كلمة إلى وهي تعكس التحرك والتقدم المستمر باتجاه الأهداف والطموح. بنك "إلى" يطمح إلى مساعدة العملاء في الانتقال والوصول إلى أهدافهم.

لمَ أختار بنك "إلى"؟

يوفر لك بنك "إلى" طريقة أكثر ذكاءً لإدارة أموالك تتسم بالسرعة والبساطة والراحة لجعل معاملاتك المصرفية تلائم نمط حياتك وليس العكس.

نحن أول مؤسسة مالية تقدم بطاقة خصم افتراضية في البحرين. مع بنك "إلى"، يمكنك التحكم بأموالك أينما كنت وفي أي وقت. وإضافةً إلى ذلك، يقدم لك البنك مجموعة من المميزات الرائعة، مثل:

- فتح حسابك المصرفي عبر التطبيق

- بطاقة خصم مباشر افتراضية وفعلية (ماستركارد).

- حسابات عملات أجنبية متعددة يمكن ربطها ببطاقات الخصم الخاصة بك.- ...و المزيد!

هل لديكم أية فروع؟

"إلى" هو بنك رقمي متوفر على الهاتف الذكي فقط. مع ذلك، يمكنك الترتيب لزيارتنا عن طريق الاتصال بنا على الرقم: 456 123 17 973+.

ما مدى أمان الخدمات المصرفية عبر الهاتف الذكي؟

أمن وسرية معلوماتك وبياناتك هما أولى أولياتنا. لذا، تتفق معايير الأمان، وعمليات التحقق من صحة البيانات، والأدوات التي نستخدمها مع أفضل الممارسات ومعايير القطاع المصرفي، بما في ذلك نظام الأمان ثلاثي الأبعاد ثري دي سيكيور، وهو بروتوكول حماية يساعد على منع الاحتيال في التعاملات الإلكترونية ببطاقات الخصم.

سوف تستخدم اسم المستخدم وكلمة المرور لإثبات هويتك والإذن بإتمام معاملاتك المصرفية. احرص على سريتهما وأمانهما في كل وقت، ولا تشاركهما مع أي شخص آخر!

لحماية هويتك وأموالك، سنقوم بإيقاف حسابك مؤقتًا مباشرةً في حال تسجيل عدة محاولات دخول غير ناجحة. لا داعي للقلق! فيمكنك دائمًا إلغاء الإيقاف المؤقت بمجرد إتمامنا لعمليات التحقق الأمنية الإضافية.

ما هو عنوان ورمز التحويل (سويفت) الخاص بـ "إلى"؟

رمز التحويل (سويفت) هو ABCOBHBMXXX

عنوان بنك "إلى" هو برج بنك ABC، مبنى 152، طريق 1703، مجمع 317، المنطقة الدبلوماسية، المنامة، البحرين.

هل توفّرون بطاقات ائتمان أو قروض؟

بطاقات الائتمان متوفرة الآن، اضغط هنا للمزيد من المعلومات.

تابعنا لمعرفة آخر المستجدات عن القروض.

كيف يمكنني طلب كشف حساب بنكي رسمي؟

الأمر بسيط جدًا. ما عليك سوى الاتصال بمركز خدمة العملاء على الرقم 456 123 17 973+؛ وفريق بنك "إلى" متواجد طوال اليوم وعلى مدار الأسبوع لمساعدتك.

هل يمكنني تغيير رقم هاتفي عبر التطبيق؟

نعم, يمكنك تغيير رقم هاتفك عن طريق الإعدادات من خلال التطبيق وذلك بالضغط على رقم هاتفك الحالي المسجل في "ملفي الشخصي".

هل يمكنني اكمال عملية فتح الحساب باستخدام جهاز هاتف آخر؟

نعم, يمكنك اكمال عملية فتح الحساب باستخدام جهاز آخر بكل سهولة وذلك بفتح تطبيق "إلى" في الجهاز الجديد وإدخال عنوان بريدك الألكتروني و رقم هاتفك المستخدم للتسجيل مسبقاً

كيف وأين يمكنني الحصول على المساعدة؟

فريق "إلى" متواجد طوال اليوم وعلى مدار الأسبوع لمساعدتك. اتصل بنا على الرقم: 456 123 17 973+

كيف يمكنني استخدام اختصار "القائمة السريعة"؟

اضغط مع الاستمرار على أيقونة "إلى" على الشاشة الرئيسية وسيظهر لك اختصار. أحدهما لإضافة أموال والآخر للتحويل المحلي.

ماذا تفعل هذه الاختصارات؟

ستأخذك هذه الاختصارات مباشرة إلى الصفحة المعنية حتى لا تضطر إلى التنقل داخل التطبيق. بالطبع، من أجل أمان حسابك، سيُطلب منك المصادقة بالطريقة التي حددتها.

هل يمكنني إضافة الاختصار إلى الشاشة؟

نعم تستطيع. عندما يتم عرض الخيارات، يمكنك الضغط مع الاستمرار فوق الخيار الذي ترغب في إضافته إلى شاشتك. يمكنك بعد ذلك نقله كالمعتاد إلى موقع من اختيارك.

الدخول إلى صالات المطارات (جديد)

ما هي بطاقات بنك "إلى" التي تمنحني دخولاً مجانياً إلى صالات المطارات؟

بطاقة "إلى" بريميم

بطاقة "إلى" بلو الائتمانية

بطاقة "إلى" سويتش الائتمانية

بطاقة "إلى" وطيران الخليج الائتمانية

كم عدد مرات الدخول المجاني إلى صالات المطارات التي أستحقها سنوياً مع كل بطاقة من بطاقات "إلى"؟

اعتباراً من 1 أغسطس 2025، يعتمد عدد مرات الدخول المجاني إلى صالات المطارات على نوع بطاقتك:

بطاقة "إلى" بلو الائتمانية و بطاقة "إلى" سويتش الائتمانية: 8 زيارات لصالات المطارات في السنة التقويمية.

بطاقة "إلى" بريميم و بطاقة "إلى" وطيران الخليج الائتمانية: 20 زيارة لصالات المطارات في السنة التقويمية (سيستمر حاملو بطاقة طيران الخليج الائتمانية بالاستمتاع بدخول غير محدود إلى صالات طيران الخليج)

* تُعرف السنة التقويمية بالفترة من 1 يناير إلى 31 ديسمبر من كل عام. ومع ذلك، في عام 2025، ستكون السنة التقويمية من 1 أغسطس إلى 31 ديسمبر.

كيف أحصل على دخول مجاني إلى صالات المطارات؟

لكي تكون مؤهلاً للاستفادة من ميزة الدخول المجاني، يجب عليك:

1. تنزيل أحدث إصدار من تطبيق Mastercard Travel Pass، ثم اضغط على "Sign Up" وقم بتسجيل بطاقتك من بنك "إلى".

2. إجراء معاملة دولية واحدة على الأقل بقيمة 1 دولار أمريكي (أو ما يعادلها بالعملة المحلية) باستخدام البطاقة التي قمت بتسجيلها في تطبيقMastercard Travel Pass، سواء في نقاط البيع أو عبر الإنترنت.كيف أحصل على دخول مجاني إلى صالات المطارات مع بطاقتي التابعة؟

لكي تكون مؤهلاً للاستفادة من ميزة الدخول المجاني، يجب عليك:

1. تنزيل أحدث إصدار من تطبيق Mastercard Travel Pass، ثم اضغط على "Sign Up" وقم بتسجيل بطاقتك التابعة.

2. إجراء معاملة دولية واحدة على الأقل بقيمة 1 دولار أمريكي (أو ما يعادلها بالعملة المحلية) باستخدام بطاقتك التابعة التي قمت بتسجيلها في تطبيقMastercard Travel Pass، سواء في نقاط البيع أو عبر الإنترنت.ما هي فترة صلاحية الدخول المجاني قبل إجراء معاملة دولية؟

يتم منح الدخول المجاني عند التسجيل أو إعادة التسجيل في تطبيق Mastercard Travel Pass، وفي بداية كل سنة تقويمية. وتظل صالحة حتى نهاية نفس السنة، الا اذا لم يتم إجراء معاملة دولية تؤثر على أهليتك أو تعيد ضبط شروط الدخول المجاني.

تم إيقاف ميزة الدخول المجاني لأنني لم أقم بمعاملة دولية. كيف يمكنني استعادتها؟

كل ما عليك فعله هو إنفاق ما يعادل 1 دولار أمريكي على الأقل بعملة أجنبية – سواء عبر الإنترنت أو أثناء السفر. ثم اضغط على "Spend Rewards" في تطبيق Mastercard Travel Pass لإعادة تفعيل بطاقتك. سيتم استعادة ميزة الدخول خلال 72 ساعة.

هل أحتاج إلى القيام بأي إجراء في تطبيق Mastercard Travel Pass لضمان دخولي المجاني إلى صالات المطارات؟

نعم، يجب تسجيل الدخول إلى التطبيق لتحديث أو تسجيل بطاقتك.

إذا قمت بعملية شراء دولية بقيمة 1 دولار أمريكي على الأقل بين 1 مايو و31 يوليو 2025، ستحصل على 3 أشهر من الدخول المجاني إلى صالات المطارات من تاريخ المعاملة. ويمكن تمديد هذه الفترة مع كل عملية شراء مؤهلة جديدة.

إذا لم تنفق الحد الأدنى المطلوب خلال تلك الفترة، فسيتم تقييد دخولك المجاني إلى زيارة واحدة فقط لحاملي : بطاقة "إلى" بريميم، بطاقة "إلى" بلو الائتمانية، بطاقة "إلى" سويتش الائتمانية، بطاقة "إلى" وطيران الخليج الائتمانية

إذا لم تقم بأي معاملة دولية، فبعد استخدام الزيارات المجانية، سيتم فرض رسوم قدرها 32 دولاراً أمريكياً لكل دخول.

ما المقصود بـ "معاملة دولية" فيما يتعلق بالدخول المجاني إلى صالات المطارات؟

المعاملة الدولية هي أي عملية شراء أو دفع تتم خارج البحرين. بالنسبة لبطاقات الخصم، لا تُحتسب المعاملات في دول مجلس التعاون الخليجي – إلا إذا تمت باستخدام محافظ رقمية مثل Apple Pay أو Samsung Wallet.

هل يمكنني استخدام الزيارات غير المستخدمة من العام السابق؟

لا، يجب استخدام جميع الزيارات خلال نفس السنة التقويمية. ولا يمكن تحويل الزيارات غير المستخدمة إلى السنة التالية بعد تاريخ 31 ديسمبر.

أين يمكنني معرفة عدد الزيارات المتبقية لصالات المطارات؟

يمكنك عرض عدد الزيارات المتاحة من خلال تسجيل الدخول إلى تطبيق Mastercard Travel Pass. إذا تم إيقاف الميزة مؤقتاً بسبب عدم استيفاء الحد الأدنى للإنفاق، سيكون ذلك واضحا في التطبيق وسيذكّرك بإجراء معاملة لإعادة تفعيل ميزة الدخول المجاني لصالات المطار.

الحسابات المصرفية

كيف يمكنني فتح حساب لدى "إلى"؟

الأمر بسيط للغاية. فقط حمّل تطبيق "إلى" على هاتفك الذكي المزود بنظام أندرويد أو آي أو إس، وأجب على بعض الأسئلة السريعة. ستحتاج إلى البطاقة شخصية وصورة سيلفي. ويُشترط أن:

- تكون مقيمًا في البحرين

- وتبلغ من العمر 18 عامًا فأكثر.بمجرد فتح حسابك، ستتمكن من الوصول إليه عبر التطبيق في أي وقت ومن أي مكان.

ما هي الوثائق المطلوبة لفتح حساب بنك "إلى"؟

تشمل وثائق الهوية التي يمكنك استخدامها:

- بطاقة هوية بحرينية سارية المفعول – السجل السكاني المركزي

- جواز سفر بحريني ساري المفعول (للمواطنين البحرينيين فقط).ماذا لو كنت لا أرغب في كسب الفوائد على حسابي؟

حدد الحساب و اضغط على رمز الإعداد ثم قم بالضغط على "كسب الفائدة على هذا الحساب" لتغيير الإعدادات

كم تستغرق معالجة الوثائق وفتح حسابي؟

في معظم الحالات، يستغرق فتح حساب "إلى" الخاص بك ما بين 3 إلى 5 دقائق. ومع ذلك، قد تواجه بعض التأخير بسبب الوثائق التي تقدمها أو عدم اكتمال المعلومات التي نحتاجها.

كيف يمكنني الإيداع في حسابي؟

يمكنك الإيداع في حسابك بسهولة في ثوانٍ معدودة بأربع طرق مختلفة:

- بطاقة الخصم الحالية الخاصة بك.

- خدمة بنفت باي (BenefitPay).

- التحويل المصرفي.

- إيداع النقد أو الشيكات في جهاز الصراف الآلي الخاص ببنك "إلى".هل يمكنني تغيير اسماء حساباتي؟

يمكنك تغيير اسم أي من حساباتك عن طريق تحديد الحساب و الضغط على الرمز بجوار اسم الحساب.

كم مرة يمكنني تغيير أسماء حساباتي؟

يمكنك تغيير أسماء حساباتك بقدر ما ترغب.

هل يمكنني نسخ ولصق رقم الحساب المصرفي الدولي (IBAN) الخاص بي؟

يمكنك نسخ رقم الحساب بصيغة (IBAN) عن طريق تحديد الحساب و اضغط على رمز النسخ الموجود بجوار رقم الحساب. يمكنك بعد ذلك لصق هذا الرقم عند الحاجة.

ما هو رقم حسابي؟

رقم حسابك يتكون من 14 رقم الذي يتبع "ABCO" في رمز "IBAN".

ما هي ميزة "Transaction Filter"؟

بالإضافة إلى عرض جميع معاملاتك ، يمكنك الآن تمييز المعاملات لفصل نشاط حساباتك إلى أربع فئات: الأرصدة, الخصمومات, المدفوعات المتبقية والمدفوعات غير ناجحة. سيمكنك هذا من تحديد معاملاتك بسهولة.

كيف يمكنني استعمال ميزة "Transaction Filter" في التطبيق؟

حدد حسابك واضغط على "فلتر". هنا يمكنك عرض الخيارات المتوفرة واختيار نوع المعاملة وفقًا لاحتياجاتك.

ما هي ميزة "Transaction Advice"؟

يمكنك عرض التفاصيل وتنزيل ملف بصيغة PDF لأي من المعاملات في حسابك. يمكن بعد ذلك مشاركتها أو طباعتها.

كيف أقوم بإنشاء مستند "Transaction Advice" على التطبيق؟

حدد حسابك والمعاملة التي ترغب في عرض تفاصيلها. بعد ها اضغط على رمز الإعداد ثم أضغط على "طباعة/مشاركة" لإنشاء وتصدير مستند PDF.

حساب الكنز

ما هو الكنز؟

الكنز هو عبارة حساب جديد من بنك "إلى". يوفر حساب الكنر فرصة للعملاء بالفوز بجوائز مالية كبيرة.

كيف يمكنني الحصول على فرصة للفوز في حساب الكنز؟

كل 50 دينار بحريني هي فرصة واحدة للدخول في السحب. يجب الاحتفاظ بالمبلغ في حساب الكنز من آخر تاريخ للإيداع لغاية انتهاء فترة الاحتفاظ. للمزيد من المعلومات، اضغط هنا.

ماذا يقصد بآخر تاريخ للإيداع؟

آخر تاريخ للإيداع هو آخر تاريخ لإيداع الأموال في حساب الكنز الخاص بك وزيادة عدد الفرص في السحب من خلال إضافة المزيد من الأموال إلى حسابك في الكنز.

ما يقصد بمدة الاحتفاظ؟

مدة الاحتفاظ هي الفترة التي يجب أن تحتفظ برصيد حساب الكنز الخاص بك. وسيتم احتساب عدد الفرص من خلال الرصيد المحتفظ في هذه الفترة.

كيف يتم احتساب الفرص؟

كل 50 دينار بحريني في حساب الكنز تعتبر فرصة واحدة لدخول السحب ويتم احتساب الفرص من خلال الرصيد المحتفظ فيه في فترة الاحتفاظ.

ماذا يقصد بهدايا الكنز؟

ستسمح لك هدايا الكنز بإرسال أموال لأي شخص ليتمكن من المشاركة في سحب الكنز.

هل يمكنني إرسال هدية الكنز لأي شخص؟

يمكنك إرسال هدية الكنز لعملاء بنك "إلى" و أيضاً لغير العملاء. بالنسبة لغير العملاء، يجب عليهم التسجيل في بنك "إلى" و بعد ذلك يمكنهم استلام الهدية بعد اتمام عملية التسجيل.

كيف يمكنني أرسال هدية الكنز؟

يمكنك ارسال هدية الكنز من صفحة الكنز الرئيسية أو من خلال خانة "التحويلات" بالضغط على "هدايا الكنز".

كم يوم لدي لقبول هدية الكنز؟

هدية الكنز ستكون صالحة لمدة 10 ايام وسيكون لديك الخيار أما بقبول أو رفض هدية الكنز. اذا لم يتم قبول هدية الكنز خلال 10 ايام، سترجع الهدية إلى المرسل تلقائياً.

كيف أعرف إذا الطرف الآخر قبل هدية الكنز؟

إذا ضغطت على أيقونة الهدية في صفحة الكنز الرئيسية، سوف تتمكن من الاطلاع على قائمة بجميع الهدايا التي أرسلتها. يتم تصنيف هذه المجموعات على ثلاث أصناف - قيد الانتظار، قبلت أو ألغيت.

هل يمكنني إرسال تذكير على هدية الكنز للطرف الآخر؟

يمكنك التذكير بالسحب إلى اليسار على اسم المستلم لإظهار خيار التذكير. يرجى العلم أنه بإمكانك إرسال ثلاث تنبيهات فقط.

هل يمكنني إلغاء هدية الكنز قبل قبولها؟

نعم، يمكنك إلغاء ارسال هدية الكنز من خلال اختيار اسم المستلم و سحب الاسم إلى اليسار لإظهار خيار إلغاء الهدية.

كم يوم لدي لقبول هدية الكنز؟

هدية الكنز ستكون صالحة لمدة 10 أيام وسيكون لديك الخيار أما بقبول أو رفض هدية الكنز. اذا لم يتم القبول الهدية خلال 10 أيام، سترجع الهدية إلى المرسل تلقائياً.

ماذا سيحدث عند رفض هدية الكنز أو انتهاء صلاحيتها؟

سيتم إعادة الأموال إلى حسابك تلقائياً عند رفض الهدية أو انتهاء صلاحيتها.

هل يمكنني السحب من حساب الكنز؟

نعم، يمكنك سحب الأموال من حساب الكنز. ولكن سحب الأموال من حساب الكنز الخاص بك سيؤثر على عدد فرصك للفوز.

كيف أعرف قيمة الجائزة المالية لكل سحب؟

كل تفاصيل السحوبات موجودة في تطبيق "إلى" والموقع الإلكتروني. من ضمن التفاصيل، تاريخ آخر يوم للإيداع و تاريخ انتهاء فترة الاحتفاظ. اضغط هنا للمزيد من المعلومات.

كيف سيتم الإيداع إذا كنت فائز بجائزة الكنز؟

يتم إيداع جائزة الكنز بالدولار الأمريكي. لديك الخيار لاستلام الجائزة في حسابك الرئيسي (الدينار البحريني) أو في حساب الدولار الأمريكي (إذا كان لديك حساب بالدولار الأمريكي). وسيتم احتساب فرق تحويل العملة بحسب نوع البطاقة (بطاقة "إلى" كلاسيك أو "إلى" بريميم).

الوديعة الثابتة

ما هي الوديعة الثابتة؟

الوديعة الثابتة هي خطة ادخار طويلة الأجل وتمنح معدلات فائدة أعلى من حسابك الرئيسي والحصالات، حيث يمكنك توفير مبلغ لفترة تناسبك للحصول على معدل فائدة أعلى، علماً بأن معدل الفائدة سيظل ثابتاً خلال فترة الإيداع.

ما هي متطلبات إنشاء وديعة ثابتة؟

يمكن لجميع عملاء بنك "إلى" إنشاء وديعة ثابتة.

ما هي العملات التي يمكنني إنشاء وديعة ثابتة بها؟

يمكنك إنشاء وديعة ثابتة بالدينار البحريني أو الدولار الأمريكي.

هل هناك حد أدنى للمبلغ المطلوب لإنشاء وديعة ثابتة؟

الحد الأدنى لأنشاء وديعة ثابتة هو 500 دينار بحريني و 1,500 بالدولار الأمريكي.

ما هو الحد الأدنى والحد الأقصى لمدة الإيداع؟

تبدأ المدة للودائع الثابتة من شهر واحد حتى سنة واحدة.

كم عدد الودائع الثابتة التي يمكنني إنشاؤها؟

ليس هناك عدد معين لأنشاء وديعة ثابتة، يمكنك إنشاء أكثر من وديعة.

ما هي معدلات الفائدة للوديعة الثابتة؟

أحدث معدلات الفائدة متاحة دائما على تطبيق "إلى" و الموقع. سيتم عرضها بناءً على العملة والمبلغ والفترة المحددة. يرجى الملاحظة أن معدل الفائدة سيختلف بناءً على مبلغ الإيداع والمدة المحددة لكل عملة.

متى سيتم دفع الفائدة على الوديعة الثابتة الخاصة بي؟

سيتم إضافة الفائدة على الوديعة الثابتة الخاصة بك إلى حسابك عند الاستحقاق أو في التاريخ الذي ستسحب فيه وديعتك قبل استحقاقها. سيؤدي السحب المبكر للوديعة إلى حصولك على معدل فائدة أقل من السعر المتعاقد عليه.

كيف يمكنني إنشاء وديعة ثابتة؟

يمكنك بسهولة إنشاء وديعة ثابتة من تطبيق "إلى". في الصفحة الرئيسية، اضغط على "التوفير" واضغط على "الوديعة الثابتة". سوف ترشدك تعليماتنا إلى إنشاء وديعة ثابتة بكل سهولة.

ما هو التجديد التلقائي للوديعة؟

يتيح لك التجديد التلقائي أن تجدد وديعتك الثابتة عند استحقاقها تلقائياً لنفس الوديعة الثابتة بمعدل الفائدة في تاريخ التجديد. يرجى ملاحظة أن معدل الفائدة قد يختلف بناء على أحوال السوق.

كيف يمكنني تجديد وديعتي الثابتة تلقائيا؟

يمكنك تفعيل التجديد التلقائي عند إنشاء الوديعة الثابتة أو من خلال الاعدادت بعد إنشاء الوديعة.

ما هي الخيارات المتاحة لي أثناء إعداد وديعتي الثابتة للتجديد تلقائيا؟

يمكنك الاختيار اذا كنت تريد التجديد بالمبلغ الأساسي أو بالمبلغ مع أرباحك. في حال اختيارك التجديد بالمبلغ الاساسي فقط، سيتم تحويل أرباحك لحسابك الرئيسي.

هل يمكنني تغيير إعدادات التجديد التلقائي؟

نعم. يمكنك تغيير إعدادات التجديد التلقائي في إعدادات الوديعة الثابتة قبل استحقاق الوديعة.

إذا قمت بتفعيل التجديد التلقائي، كم مرة سيتم تجديد الوديعة الثابتة الخاصة بي؟

سيتم تجديد وديعتك تلقائيا كل مرة إلى اذا قمت بتعطيل خاصية التجديد التلقائي من الأعدادات.

هل يمكنني تعديل مبلغ الإيداع عند التجديد التلقائي؟

لا يمكنك تعديل مبلغ الإيداع عند التجديد التلقائي. يمكنك تفعيل التجديد التلقائي بمبلغ الإيداع الأصلي أو مبلغ الاستحقاق

ماذا لو كنت بحاجة إلى أموالي قبل استحقاق وديعتي الثابتة؟

إذا كنت بحاجة إلى استرداد وديعتك لأجل قبل تاريخ استحقاقها، يمكنك استخدام خيار السحب المبكر في إعدادات الوديعة. يرجى القيام بذلك فقط في حالة الحاجة الماسة إلى المال حيث سيتم احتساب معدل فائدة أقل عند السحب المبكر وسيتم كذلك استرداد رسوم السحب المبكر من حساب الرئيسي.

كيف سيتأثر سعر الفائدة عند السحب المبكر؟

عند السحب المبكر، سنقوم بتقييم أقل مدة قمت بإكمالها واستخدام السعر المطبق على هذه المدة في وقت إنشاء الوديعة. كما سيتم خصم معدل جزائي من هذا المعدل. إذا لم تكن قد أكملت أقل مدة، سيتم دفع الفائدة بأقل نسبة ممكنة على حساب العملة المختارة.

ما هي رسوم السحب المبكر؟

سيحتوي جدول الرسوم والأجور الخاص بنا على أحدث المعلومات حول الرسوم والأجور وسعر الفائدة على السحب المبكر، اضغط هنا للمزيد من المعلومات.

هل سأعرف مقدار الفائدة التي سأحصل عليها عند السحب المبكر من وديعتي الثابتة؟

نعم، عند السحب المبكر، سنعرض لك تفاصيل الفائدة والرسوم حتى تكون على علم قبل تأكيد المعاملة.

هل يمكنني سحب جزء من وديعتي الثابتة قبل استحقاقها؟

حالياً، لا يمكنك القيام بسحب جزئي لوديعتك الثابتة.

هل يمكنني السحب على المكشوف مقابل الوديعة الثابتة؟

حاليا، نحن لا نوفر تسهيلات السحب على المكشوف.

أين يمكنني قراءة شروط وأحكام الوديعة الثابتة؟

يمكنك تصفح شروط وأحكام الوديعة الثابتة مباشرة عبر موقعنا الإلكتروني.

البطاقات

كيف يمكنني التقديم على بطاقة الخصم المباشر؟

اضغط على قسم "البطاقات" على تطبيق "إلى"، ثم اضغط على "اطلب البطاقة" . تأكد أن لديك 50 د.ب في حسابك على الأقل قبل طلب البطاقة.

ما هي بطاقة الخصم الافتراضية؟

تبقى بطاقة الخصم الافتراضية في حسابك على تطبيق "إلى" فقط، ويمكنك استخدامها فورًا بعد التفعيل. تحتوي بطاقتك على جميع التفاصيل اللازمة لإجراء معاملاتك عبر الإنترنت، ويمكنك استخدامها في إجراء عمليات التجارة الإلكترونية، وفي خدمتيْ بنفت جايت واي (Benefit Gateway) و بنفت باي (BenefitPay). هذا ويمكنك ربط ما يصل إلى خمس حساباتك بالعملات الأجنبية ببطاقتك الافتراضية، لضمان حصولك على العملة المناسبة لمعاملاتك عبر الإنترنت دون أي رسوم إضافية.

ستحصل على بطاقة الخصم الافتراضية الخاصة بك على الفور بمجرد فتح حسابك المصرفي لدى "إلى".

ما هي خاصية مرّر وادفع؟

تمكنك خاصية الدفع دون تماس (Tap & Go) من تسديد الدفعات التي تصل قيمتها إلى 50 دينارًا بحرينيًا بسرعة تامة دون الحاجة إلى إدخال الرقم السرّي لبطاقتك لدى نقاط البيع المعتمدة.

يتوجب عليك إدخال رقمك السري لأي عملية دفع دون تماس (Tap & Go) تزيد قيمتها عن 50 د.ب.

ستتطلب معاملات دون تماس (Tap & Go) على أجهزة الصراف الآلي المزودة بالخدمة، إدخال رقمك السري.

أين يمكنني استخدام بطاقات "إلى" الخاصة بي؟

يمكنك استخدام بطاقة "إلى" الافتراضية الخاصة بك في معاملات التجارة الإلكترونية، وتطبيقيْ Benefit Gate و BenefitPay. حيث يتيح لك ذلك إجراء عمليات الشراء عبر الإنترنت، أو زيادة رصيد محافظك الإلكترونية، أو طلب سيارة أجرة، أو الدفع لخدمة توصيل طعامك المفضل دون تأخير.

يمكنك استخدام بطاقتك المادية من بنك "إلى" في كل ما سبق بالإضافة إلى استخدامها في أجهزة الصراف الآلي المتوفرة في البحرين وأجهزة الصراف الآلي المنتشرة حول العالم التي تقبل بطاقات ماستركارد، وأجهزة نقاط الدفع المزودة بخاصية الدفع دون تماس Tap & Go)) في جميع أنحاء البحرين والعالم.

ماذا أفعل في حال فقدان أو تلف بطاقتي الفعلية؟

في حال لم تتمكن من العثور على بطاقتك، يمكنك تجميدها على الفور في قسم "البطاقات" من خلال التطبيق، ومن ثم إلغاء التجميد بنفس السهولة بمجرد عثورك عليها.

في حال فقدان بطاقتك أو سرقتها أو تلفها، ما عليك سوى إيقاف بطاقتك وطلب بطاقة جديدة عبر التطبيق.

كيف يمكنني تغيير رمز التعريف الشخصي لبطاقتي؟

يمكنك تغيير رمز التعريف الشخصي لبطاقتك بسهولة من خلال حسابك على تطبيق "إلى" ضمن قسم الإعدادات متبوعاً باختيار قسم "إعدادات الخصوصية" و"نسيت الرقم السري". يُمكنك أيضاً تغييره من خلال أجهزة الصراف الآلي التابعة لبنك "إلى".

هل يمكنني التحكم بطريقة كتابة اسمي على البطاقة؟

نعم، يمكنك اختيار طريقة طباعة اسمك على البطاقة

هل هناك حد لعدد الأحرف التي يمكن أن تظهر على البطاقة؟

يمكن أن يكون لديك 22 حرفاً بحد أقصى مع المسافات

متى يمكنني التحكم بطريقة كتابة اسمي على البطاقة؟

عندما تطلب بطاقة جديدة أو بديلة، سيتاح لك خيار التحكم بكتابة أسمك على البطاقة

هل أحتاج أن أحفظ رقم بطاقتي الأفتراضية للمعاملات عبر الإنترنت؟

لا، اذهب إلى قسم البطاقات في التطبيق، و اضغط على "Show Details" ثم اختار "Copy card number" . يمكنك بعد ذلك نسخ و لصق هذا الرقم لمعاملاتك عبر الإنترنت

البطاقات الائتمانية

ماهي انواع بطاقات الائتمان المتوفرة؟

البطاقات المتوفرة:

- بطاقة "إلى" بلو

- بطاقة "إلى" سويتش

- بطاقة "إلى" وورلد

- بطاقة "إلى" وورلد إيليت

ما الفرق بين بطاقة "إلى" الائتمانية؟

- "إلى" بلو هي بطاقة ماستر كارد البلاتينيه بنسبة فائدة 1.833% على المشتريات و استرداد نقدي حتى 1%.

- "إلى" سويتش هي بطاقة ماستر كارد البلاتينيه لتحويل الرصيد. يمكنك تحويل رصيد بطاقتك الائتمانية من البنوك الاخرى و التوفير بنسبة فائدة 1.25% على الرصيد المحول و 1.833% على المشتريات مع استرداد نقدي حتى 1%.

- "إلى" وورلد هي بطاقة ماستر كارد وورلد بنسبة فائدة 2% على المشتريات و استرداد نقدي حتى 1.5%. تشمل الدخول إلى 1,300 صالة مطار حول العالم، بما في ذلك The Pearl Lounge في مطار البحرين الدولي وتأمين طبي للسفر وحماية من تعثّرات السفر.

- "إلى" وورلد إيليت هي بطاقة ماستر كارد وورلد إيليت بنسبة فائدة 2% على المشتريات و استرداد نقدي حتى 2%. تشمل الدخول إلى 1,300 صالة مطار حول العالم مع مرافق، بما في ذلك The Pearl Lounge في مطار البحرين الدولي وتأمين طبي للسفر وحماية من تعثّرات السفر. خدمة صفّ السيارات مجانًا وخصم 15% على المطاعم والسبا في الريتز‑كارلتون، البحرين (الطعام والمشروبات الغازية؛ لا يشمل علاجات الوجه) وخصم 50% على اشتراك "إلى" بريميوم.

متى سيتم إصدار الفاتورة؟ و متى اكون مطالب بالدفع؟

تصدر الفاتورة شهريا في تاريخ 21 من الشهر و تكون مطالب بالدفع خلال 15 يوم من تاريخ إصدار الفاتورة.

كم نسبة الفائدة لبطاقات "إلى" الائتمانية؟

سوف تتمتع بسعر فائدة مميز بقيمة 1.833% لبطاقة "إلى" بلو و %1.25 على الرصيد المحول و 1.833% على المعاملات الجديدة لبطاقة "إلى" سويتش.

يحصل حاملو بطاقة "إلى" وورلد و"إلى" وورلد إيليت على سعر فائدة بقيمة 2% شهرياً.

هل هناك حد ادنى للراتب للتقديم على بطاقات الائتمان؟

نعم, اقل حد الراتب لطلب بطاقات "إلى" الائتمانية هو:

العمر -

البطاقة الأساسية - من 21 إلى 59 عامًا

الحد الأدنى للراتب الشهري:

البحرينيين (موظفين) - 300 دينار بحريني

لغير البحرينيين (موظفين) - 500 دينار بحريني

العاملون لحسابهم الخاص وأصاحب العمل - 1،000 دينار بحريني

مدة الخدمة:

البحرينيين - 3 أشهر على الأقل

لغير البحرينيين - 6 شهور

هل هناك حد ادنى للدفع؟

نعم، الحد الأدنى للدفع هو 5% من المبلغ المستحق.

كيف يمكنني الحصول على بطاقة "إلى" الائتمانية؟

يمكنك الحصول على بطاقة "إلى" الائتمانية عن طريق التطبيق في قسم "البطاقات".

ماهي الخدمات المتوفرة للبطاقة الائتمانية على تطبيق "إلى"؟

الخدمات المتوفرة:

- تجميد / إلغاء تجميد البطاقة

- تغيير الرقم السري

- تعيين الخصم المباشر الشهري

وأكثر!كيف سأستلم بطاقتي؟

بعد الموافقة على طلب البطاقة من البنك، ستتمكن من طلب البطاقة عبر التطبيق وستتلقى مكالمة من شركة الشحن في غضون يومين عمل لاستلام البطاقة.

هل يمكنني استخدام البطاقة فور استلامها؟

تحتاج البطاقة للتفعيل، عند استلام البطاقة يمكنك تفعيلها بإدخال أخر 4 ارقام من البطاقة وانشاء الرقم السري الخاص بك.

هل يمكنني استخدام البطاقة للعمليات عبر الإنترنت؟

نعم، يمكنك استخدام البطاقة لعمليات الإنترنت و السحوبات النقدية من الصراف الألي، نقاط البيع، العمليات الاتلامسية لكل من يقبل بطاقات ماستر كارد.

كيف سيتم تحديد السقف الائتماني لي؟

سوف يعتمد تحديد السقف الإتماني على عدة عوامل منها الراتب الشهري ، سياسية البنك في الإقراض و السجل المالي للعميل.

هل يمكنني إضافة بطاقتي الائتمانية إلى BenefitPay؟

نعم ، يمكنك إضافة بطاقتك الائتمانية إلى BenefitPay واستخدامها للدفع عبر QR.

هل تحتوي البطاقة على برنامج مكافئات؟

يمكنك اختيار الاستمتاع بمكافآتك:

1. أميال طيران الخليج فالكون فلاير

2. أميال الخطوط الجوية التركية والابتسامات

3. الاسترداد النقدي

4. توكنز "إلى"هل يمكنني الإختيار بين انواع البطاقات المتوفرة ؟

يعتمد نوع البطاقات على عدة عوامل منها الراتب الشهري ، سياسية البنك في الإقراض و السجل المالي للعميل

ماهي الطرق المتوفرة للدفع بالبطاقة؟

يمكنك الدفع بالبطاقة عن طريق التحويل من حساب "إلى" او عن طريق تحديد الخصم الشهري المباشر.

هل يمكنني تحديد الخصم الشهري المباشر؟

نعم، يمكنك الإختيار بين الخصم الشهري لدفع مبلغ الحد الأدنى للبطاقة او دفع جميع المستحقات الشهرية.

كيف يمكنني الإطلاع على عمليات البطاقة؟

يمكنك الإطلاع على عمليات البطاقة عن طريق تطبيق "إلى"، كما سوف تقوم بإستلام الفاتورة الشهرية على البريد الإلكتروني و تطبيق "إلى ".

هل يمكنني تحويل مكافآت الإسترداد النقدي؟

لا يمكن تحويل مبلغ الاسترداد النقدي إلى أي حساب بطاقة ائتمان أخرى وسيُضاف تلقائيًا إلى حساب بطاقتك في تاريخ إصدار كشف حسابك.

متى يتم الحصول على الإسترداد النقدي؟

سوف يتم عرض مبلغ الإسترداد النقدي المحتسب على العمليات المخولة التي تم قيدها على حساب البطاقة الائتمانية، و سيتم ايداع المبلع المبلغ بشكل تلقائي عند صدور الفاتورة.

هل يمكنني تتبع مبالغ الإسترداد النقدي؟

نعم يمكنك تتبع مبالغ الإسترداد النقدي بعد تاريخ قيد العمليه عن طريق تطبيق بنك "إلى".

كيف يمكنني التقدم بطلب الحصول على بطاقة "إلى" الائتمانية التابعة الجديدة؟

على الصفحة الرئيسية لبطاقة الائتمان الخاصة بك، اضغط على رمز "البطاقة التابعة" وابدأ بالتقديم.

لمن يمكنني إصدار بطاقة الائتمان التابعة وما هو الحد الأدنى للعمر؟

ستحتاج إلى بطاقة هوية بحرينية سارية المفعول (CPR) لمقدم طلب بطاقة الائتمان التابعة.

ما هي الوثائق التي أحتاجها للتقديم لبطاقة الائتمان التابعة؟

ستحتاج إلى بطاقة هوية بحرينية سارية المفعول (CPR) لمقدم طلب بطاقة الائتمان التابعة.

ما هو الحد الأقصى لبطاقة الائتمان التابعة؟

سيتم مشاركة الحد الأقصى لحامل بطاقة الائتمان الرئيسية مع حامل بطاقة الائتمان التابعة، ولكن يمكنك التحكم في بطاقة الائتمان التابعة باستخدام ميزة "التحكم في المعاملات" بمجرد تفعيل بطاقة الائتمان التابعة.

هل يمكنني اختيار حد لحامل بطاقة الائتمان التابعة؟

حالياً يتم مشاركة الحد الأقصى لحامل بطاقة الائتمان الرئيسية مع حامل بطاقة الائتمان التابعة، ولكن يمكنك التحكم في اعدادات حامل بطاقة الائتمان التابعة باستخدام ميزة "التحكم في المعاملات" على الصفحة الرئيسية لبطاقة التابعة.

من سيحصل على الـ OTP للمعاملات عبر الإنترنت؟

عند التقدم بطلب للحصول على بطاقة الائتمان التابعة، سيكون لديك خيار إما الحصول على OTP أو الطلب من البنك إرسالها إلى حامل بطاقة الائتمان التابعة.

هل تتبع المعاملات التي تتم من قبل حامل بطاقة الائتمان التابعة؟

نعم، على الصفحة الرئيسية لبطاقة الائتمان التابعة، اضغط على "المعاملات" وسيتم عرض جميع المعاملات التي قام بها حامل بطاقة الائتمان التابعة.

كيف سأحصل على بطاقة الائتمان التابعة؟

بمجرد إصدار البطاقة، سيتم تسليم البطاقة من قبل مندوب التوصيل.

كيف يمكنني تفعيل بطاقة الائتمان التابعة؟

بمجرد استلام البطاقة التابعة، يمكن لحامل بطاقة الائتمان الرئيسي تفعيل بطاقة الائتمان التابعة من خلال تطبيق "إلى" عن طريق إدخال آخر 4 أرقام من البطاقة وإعداد رقم السري للبطاقة.

ما هي الخدمات المتاحة لحامل بطاقة الائتمان التابعة؟

1- تجميد\إلغاء تجميد البطاقة

2- استبدال البطاقة

3- تغيير الرقم السري

4- التحكم في المعاملاتهل هناك أي معايير للتقدم بطلب للحصول على بطاقة الائتمان التابعة؟

1- بطاقة هوية بحرينية سارية المفعول (CPR)

2- يجب تحديث رقم الهاتف المحمول لحامل بطاقة الائتمان الرئيسية

3- يسمح بحد أقصى 5 بطاقات ائتمان تابعة

4- يجب ألا يقل عمر حامل البطاقة الائتمانية التابعة عن 12 عاماًهل هناك أي تحكم بالصرف على بطاقة الائتمان التابعة؟

نعم،

التحكم بالصرف: يمكن لصاحب بطاقة الائتمان الرئيسية التحكم ببطاقة التابعة بوضع حدود على المشتريات، والسحوبات النقدية من أجهزة الصراف الآلي، والمعاملات الاتلامسية، والمعاملات عبر الإنترنت، ويمكن أيضاً تعيين الحد الأقصى لعدد المعاملات في اليوم الواحد.

المعاملات عبر الإنترنت: المعاملات الدولية والإنفاق في اليوم الواحد.

البلدان المسموح بها: اختر البلد/البلدان التي يمكن لحامل بطاقة الائتمان التابعة استخدام البطاقة فيها.

العملات المسموح بها: اختر العملة/العملات التي يمكن لحامل بطاقة الائتمان التابعة استخدامها.

المتجار المسموح بها: اختر فئات المتجار الذي يمكن لحامل بطاقة الائتمان التابعة اجراء المعاملات معهم.

على سبيل المثال: الخطوط الجوية والفنادق والتعليم والمطاعم، الخ ...ما هي مكافآت "إلى"؟

مكافآت "إلى" هو برنامج مكافآت مرن يقدم لك خيارات متنوعة للحصول على مكافآت مقابل معاملات بطاقتك الائتمانية. لديك حرية الاختيار بين أميال الطيران أو استرداد نقدي أو توكنز "إلى". بالإضافة إلى ذلك، يمكنك التغيير بسهولة بين خيارات المكافآت كل شهر، كل ذلك من خلال تطبيق واحد. توفر لك هذه الخدمة اختيار مكافآتك بناءً على نمط حياتك واحتياجاتك.

هل "إلى" توكنز عملة رقمية؟

لا، توكنز "إلى" ليست عملة رقمية. توكنز "إلى" هي واحدة من خيارات المكافآت التي يمكن للعملاء جمعها وتحويلها إلى أميال طيران أو استرداد نقدي أو الدفع مقابل أي معاملة حالية.

ما هي خيارات المكافآت؟

يمكنك اختيار الاستمتاع بمكافآتك:

1. أميال طيران الخليج فالكون فلاير

2. أميال الخطوط الجوية التركية والابتسامات

3. الاسترداد النقدي

4. توكنز "إلى"ما الفرق بين خيارات المكافآت؟

1. أميال الطيران - سيتم تحويل مشترياتك تلقائيا إلى أميال طيران مع طيران الخليج أو الخطوط الجوية التركية وتضاف تلقائيا إلى حساب المسافر الدائم الخاص بك في تاريخ 22 من كل شهر.

2. استرداد نقدي - احصل تلقائيا على استرداد نقدي يصل إلى 1٪ من جميع مشترياتك والتي سيتم إيداعها في بطاقك الائتمانية في تاريخ 22 من كل شهر.

3. توكنز "إلى" - يمكنك اختيار جمع توكنز "إلى" وإنفاقها كما تشاء وفي أي وقت.

ما هي خيارات الاستبدال لتوكنز "إلى" ؟

عند التسجيل في توكنز "إلى" ، لديك المرونة لاستبدال التوكنز التي جمعتها إلى الخيارات التالية:

1- أميال طيران الخليج فالكون فلاير

2- أميال الخطوط الجوية التركية Miles&Smiles

3- الاسترداد النقدي

4 - او الدفع بالتوكنزما هو الدفع بالتوكنز؟

يمكنك الدفع مقابل أي معاملة بالدينار البحريني تم إجراؤها في آخر 30 يوما باستخدام توكنز "إلى". سيتم خصم المبلغ المعادل من رصيد التوكنز الخاص بك وإضافته إلى حساب بطاقتك الائتمانية كخصم.

هل يمكنني التبديل بين المكافآت؟

نعم، يمكنك اختيار تبديل خيار المكافآت المفضل لديك مباشرة من خلال التطبيق. سيتم التبديل إلى الخيار الجديد في 21 من الشهر التالي.

إذا قمت بالتبديل إلى خيار مكافآت آخر، هل يمكنني إلغاؤه؟

نعم، يمكنك دائما إلغاء طلبك للتحويل إلى خيار مكافآت آخر قبل 21 من الشهر.

أين يمكنني رؤية سجل الاسترداد الخاص بي؟

يمكنك رؤية كل معاملات الاسترداد الخاص بك في التطبيق ضمن سجل الاسترداد.

كيف يمكنني جمع المكافآت؟

يمكنك جمع المكافآت في كل مرة تستخدم بطاقتك الائتمانية للمعاملاتك المحلية والدولية. السحب النقدي والتحويل النقدي والرسوم والمصاريف غير مؤهلة.

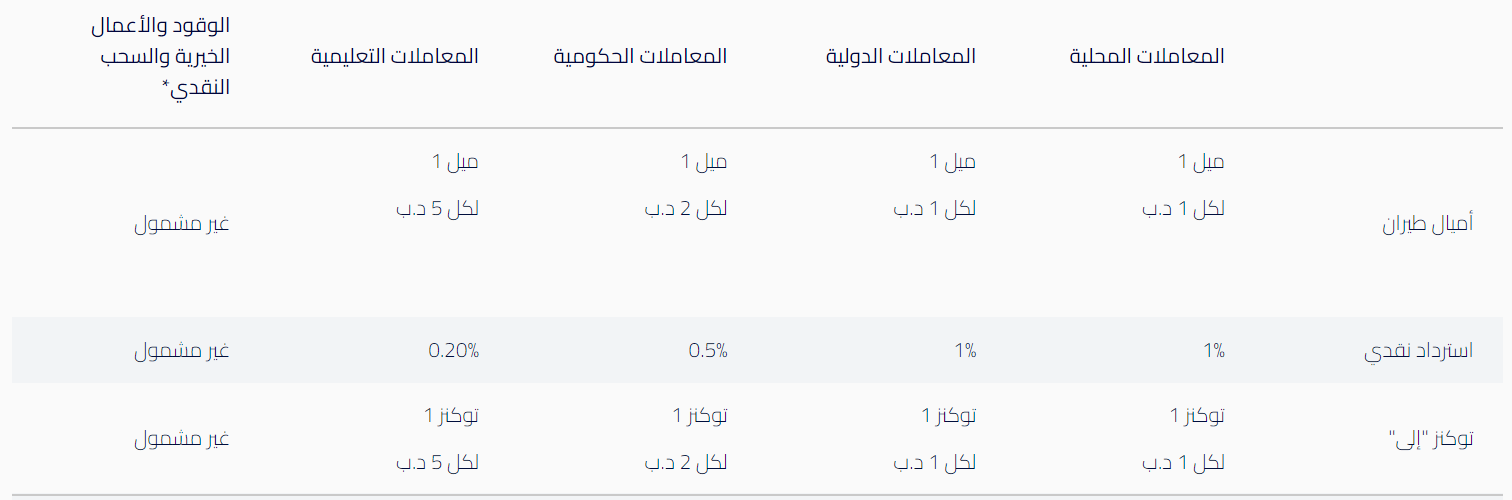

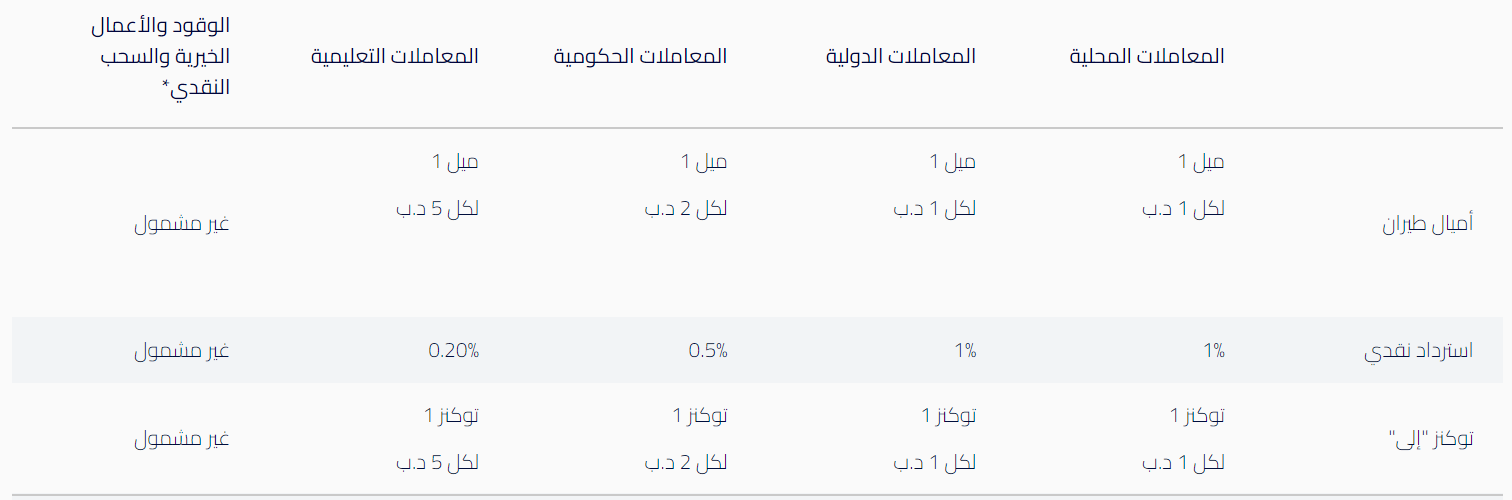

كم عدد التوكنز / الأميال التي سأجمعها بناء على إنفاقي؟

ما هي البطاقات المؤهلة في البرنامج؟

بطاقات "إلى" الائتمانية، "إلى" بلو و"إلى" سويتش.

هل هناك تاريخ انتهاء صلاحية لتوكنز "إلى"؟

نعم ، توكنز "إلى" لها مدة صلاحية ثلاث سنوات.

ما هي قيمة المكافآت؟

- توكنز إلى الاسترداد النقدي: توكنز 100 = 1 دينار بحريني

- توكنز إلى اميال الطيران: توكنز 1 = ميل طيران 1

- توكنز لاسترداد المعاملة: توكنز 100 = 1 دينار بحريني

كم من الوقت ستستغرق عملية استبدال التوكنز؟

- تحويل التوكنز إلى استرداد نقدي - 3 أيام عمل

- تحويل التوكنز إلى أميال طيران - 3 أيام عمل ب

- تحويل التوكنز إلى الدفع باستخدام التوكنز - 3 أيام عم

هل يمكنني استعادة أميالي بعد تحويلها إلى شركة الطيران؟

تحتاج إلى تسجيل الدخول إلى حساب فالكون فلاير الخاص بك على طيران الخليج أو حساب مايلز آند سمايلز لعرض التفاصيل.

هل يمكنني استعادة أميالي بعد تحويلها إلى شركة الطيران؟

لا، بمجرد إرسال الأميال لا يمكن إرجاعها.

هل يمكن أن تنتهي صلاحية الأميال؟

بمجرد إضافة الأميال إلى حساب المسافر الدائم الخاص بك ، سيتم تطبيق شروط وأحكام عضوية شركة الطيران.

هل يمكنني تحويل مكافآتي إلى عميل / حساب آخر؟

لا، تحويل المكافآت إلى حساب آخر أو عميل آخر غير متوفر بعد.

هل سأحصل على مكافآت من عمليات الإنفاق التي تتم باستخدام بطاقاتي التابعة؟

نعم، ولكن حامل البطاقة الأساسية فقط هو الذي سيتمكن من استخدام المكافآت.

ما هي الفوائد الرئيسية لبطاقة "إلى" وورلد إيليت الائتمانية؟

•دخول غير محدود إلى 1,300 صالة مطار لكَ/لكِ ولضيف واحد.

• 3 مرات دخول مجانية سنويًا إلى خدمة المرور السريع في المطارات الرئيسية في أوروبا وتركيا وآسيا.

• خدمة كونسيرج للسفر ونمط الحياة على مدار 24/7.

• تأمين طبي للسفر.

•تأمين ضد متاعب السفر

• خدمة صفّ السيارات مجانًا.

• خصم 15% على المطاعم والسبا في الريتز‑كارلتون، البحرين (الطعام والمشروبات الغازية؛ لا يشمل علاجات الوجه).

• خصم 50% على اشتراك "إلى" بريميوم.

ما هي المكافآت التي أحصل عليها عند الإنفاق باستخدام بطاقة "إلى" وورلد إيليت الائتمانية؟

المعاملات المحلية: 1.5 أميال طيران أو 1.5% استرداد نقدي أو 1.5 توكنز لكل 1 د.ب.

المعاملات الدولية: 2 أميال طيران أو 2% استرداد نقدي أو 2 توكنز لكل 1 د.ب.

المعاملات في أوروبا والمملكة المتحدة: 1 نقطة لكل 1 د.ب.

المعاملات الحكومية: 0.5 نقطة لكل 1 د.ب.

المعاملات التعليمية: 0.2 نقطة لكل 1 د.ب.

الوقود والجمعيات الخيرية: لا نقاط.

ما هو الحد الأدنى لبطاقة "إلى" وورلد إيليت الائتمانية؟

الحد الأدنى لبطاقة "إلى" وورلد إيليت هو BHD 5,000.

كيف يمكنني التقديم للحصول على بطاقة "إلى" وورلد إيليت الائتمانية؟

يمكنك التقديم مباشرةً عبر تطبيق بنك "إلى" بحدٍّ أدنى للراتب قدره BHD 2,500 أو بحدٍّ أدنى لمبلغ محتفَظ به قدره 6,000 BHD في حساب الكنز الخاص بك.

للتقديم: انتقل إلى البطاقات > الائتمان، واختر "إلى" وورلد إيليت، ثم أكمل الطلب القصير وارفع المستندات الداعمة المطلوبة داخل التطبيق.

كيف يمكنني احدث باطقتي الائتمانيه من بنك "إلى" لـ"إلى" وورلد إيليت؟

إذا كانت لديك بطاقة "إلى" بلو أو سويتش الائتمانية، فيمكنك الترقية إلى وورلد إيليت عبر تطبيق بنك "إلى". انتقل إلى البطاقات > الائتمان > الإعدادات ثم تحويل، واختر بطاقة "إلى" وورلد إيليت الائتمانية واضغط تحويل.

ولظهور خيار الترقية، تأكّد من استيفاء الحد الأدنى للحد الائتماني البالغ 5,000 BHD وأحد الشرطين التاليين: حد أدنى للراتب الشهري 2,500 BHD، أو الاحتفاظ بمبلغ 6,000 BHD كوديعة في حساب الكنز الخاص بك.

هل هناك رسوم سنوية لبطاقة "إلى" وورلد إيليت الائتمانية؟

تُطبَّق رسوم سنوية قدرها 110 BHD (شاملة ضريبة القيمة المضافة) على البطاقات الرئيسية و27.5 BHD (شاملة ضريبة القيمة المضافة) على البطاقات الإضافية.

إذا أنفقت حدًا أدنى قدره 30,000 BHD سنويًا، فيُمكن إعفاء رسوم البطاقة الرئيسية.

هل يمكنني الحصول على بطاقة ائتمانية إضافية مع بطاقة "إلى" وورلد إيليت الائتمانية الخاصة بي؟

نعم، يمكنك طلب بطاقات إضافية لأفراد أسرتك المباشرين عبر التطبيق. الرسوم السنوية 27.5 BHD لكل بطاقة إضافية.

ما هي الفوائد الرئيسية لبطاقة "إلى" وورلد الائتمانية؟

• دخول إلى 1,300 صالة مطار حول العالم، بما في ذلك The Pearl Lounge في مطار البحرين الدولي.

• تأمين طبي للسفر.

• حماية من تعثّرات السفر.

• مزايا ماستركارد وورلد تشمل رحلتين مجانيتين بالمطار سنويًا عبر Careem.

• خصومات حصرية مع +250 شريكًا في المطاعم والتسوّق وغيرها.

ما هي المكافآت التي أحصل عليها عند الإنفاق باستخدام بطاقة "إلى" وورلد الائتمانية؟

المعاملات المحلية: 1 أميال طيران أو 1% استرداد نقدي أو 1 توكنز لكل 1 د.ب.

المعاملات الدولية: 1.5 أميال طيران أو 1.5% استرداد نقدي أو 1.5 توكنز لكل 1 د.ب.

المعاملات في أوروبا والمملكة المتحدة: 1 نقطة لكل 1 د.ب.

المعاملات الحكومية: 0.5 نقطة لكل 1 د.ب.

المعاملات التعليمية: 0.2 نقطة لكل 1 د.ب.

الوقود والجمعيات الخيرية: لا نقاط.

ما هو الحد الأدنى لبطاقة "إلى" وورلد الائتمانية؟

الحد الأدنى لبطاقة "إلى" وورلد هو BHD 2,000.

كيف يمكنني التقديم للحصول على بطاقة "إلى" وورلد الائتمانية؟

يمكنك التقديم مباشرةً عبر تطبيق بنك "إلى" بحدٍّ أدنى للراتب قدره BHD 900 أو بحدٍّ أدنى لمبلغ محتفَظ به قدره 2,400 BHD في حساب الكنز الخاص بك.

للتقديم: انتقل إلى البطاقات > الائتمان، واختر "إلى" وورلد، ثم أكمل الطلب القصير وارفع المستندات الداعمة المطلوبة داخل التطبيق.

كيف يمكنني احدث باطقتي الائتمانيه من بنك "إلى" لـ"إلى" وورلد؟

إذا كانت لديك بطاقة "إلى" بلو أو سويتش الائتمانية، فيمكنك التحويل إلى وورلد عبر تطبيق بنك "إلى". انتقل إلى البطاقات > الائتمان > الإعدادات ثم تحويل، واختر بطاقة "إلى" وورلد الائتمانية واضغط تحويل.

ولظهور خيار التحويل، تأكّد من استيفاء الحد الأدنى للحد الائتماني البالغ BHD 2,000 وأحد الشرطين التاليين: حد أدنى للراتب الشهري 900 BHD، أو الاحتفاظ بمبلغ 2,400 BHD كوديعة في حساب الكنز الخاص بك.

هل هناك رسوم سنوية لبطاقة "إلى" وورلد الائتمانية؟

البطاقة الرئيسية مجانًا. كما أن أول 3 بطاقات إضافية مجانًا. وتبلغ رسوم كل بطاقة إضافية لاحقة BHD 18.7 سنويًا

هل يمكنني الحصول على بطاقة ائتمانية إضافية مع بطاقة "إلى" وورلد الائتمانية الخاصة بي؟

نعم، يمكنك طلب بطاقات إضافية لأفراد أسرتك المباشرين عبر التطبيق.

ماذا يحدث للبطاقة القديمة إذا قمت بالترقية؟

ستبقى البطاقة القديمة فعّالة لمدة 30 يومًا حتى يتم تفعيل البطاقة الجديدة. وبمجرد تفعيل البطاقة الجديدة، لن تظهر البطاقة القديمة في التطبيق.

هل سأتمكن من عرض العمليات والكشوفات القديمة؟

المعاملات القديمة التي تم قيْدها على البطاقة السابقة لن تكون متاحة في التطبيق. يمكن عرض كشف الحساب القديم فقط.

عند التحديث، هل سيتم ترقية جميع البطاقات التابعة؟

نعم، سيتم ترقية البطاقة الأساسية وجميع البطاقات التابعةإذا اخترت ترقية الجميع.

هل توجد رسوم على تحديث بطاقتي إلى “إلى” وورلد أو وورلد إيليت؟

لن يتم تحصيل أي رسوم على ترقية بطاقتك إلى بطاقة “إلى” وورلد وورلد إيليت الائتمانية.

بطاقة "إلى" و طيران الخليج الائتمانية

ما هي مزايا بطاقة بطاقة "إلى" وطيران الخليج الائتمانية؟

عرض الترحيب: احصل على 6,000 ميل مجاناً مع فالكون فلاير عند تفعيل البطاقة.

خصومات على تذاكر طيران الخليج: 20% على درجة الصقر الذهبي و 15% على الدرجة السياحية (غير صالحة خلال فترات الحظر).

عضوية فالكون فلاير الذهبية:

وزن إضافي للأمتعة المسجلة، 15 كجم زيادة على الوزن المسموح به.

50% أميال إضافية زيادة على الأميال التي تحصل عليها من رحلاتك مع طيران الخليج.

خدمة الصقر الذهبي لإجراءات السفر حتى وإن كنت مسافراً على الدرجة السياحية.

احصل على ترقية فورية للمقاعد في المطارات باستخدام أميال فالكون فلاير (حسب التوفر).

قم بزيارة الرابط أدناه للمزيد من المعلومات: Gulf Air | Gold Membership

ما هي الفترة التي لا يتوفر فيها خصم طيران الخليج؟

هي فترة محددة لا ينطبق فيها الخصم وعادةً تكون خلال العطلات الرسمية أو مواسم السفر المعروفة أو الأحداث الكبرى.

متى ستتوفر البطاقة للجميع للتقديم لها؟

سيتم إطلاق البطاقة على مرحلتين:

أولاً، للعملاء الذين سجلوا اهتمامهم عبر تطبيق "إلى".

ثم لعامة الناس.

ما هي شروط التقديم؟

الحد الأدنى للراتب 1000 د.ب

البحرينيين وغير البحرينيين مؤهلين للتقديم

متطلبات التقديم مقابل راتبك

شهادة الراتب أو كشف الراتب

كشف حساب البنك

عقد العمل

متطلبات التقديم التقديم مقابل إيداع نقدي

إيداع 3،600 د.ب في حساب الكنز بك.

هل يمكن لحامل بطاقة "إلى" بلو الائتمانية أن يقوم بالترقية لبطاقة "إلى" وطيران الخليج الائتمانية؟

لا، يمكن للعميل التقدم بطلب للحصول على بطاقة "إلى" وطيران الخليج الائتمانية، ويمكنه الاحتفاظ ببطاقة "إلى" بلو الائتمانية والاستمتاع بمميزات كلتا البطاقتين أو إلغائها.

هل يمكن لحامل بطاقة "إلى" بلو الائتمانية أن يقدم على بطاقة "إلى" وطيران الخليج الائتمانية؟

نعم، يمكن للعميل الحصول على البطاقتين معاً.

كيف أقدم على بطاقة "إلى" وطيران الخليج الائتمانية؟

يمكن تقديم الطلب عبر تطبيق بنك "إلى" مع تقديم المستندات رقميا مباشرة من تطبيق بنك "إلى".

ما هي ميزة تحويل الرصيد؟

يمكن للعملاء تحويل مديونية بطاقتهم الإئتمانية مع بنك آخر والحصول على فائدة 0% لمدة 6 أشهر عند التقديم على بطاقة "إلى" وطيران الخليج الائتمانية.

هل يجب علي أن ألغي بطاقتي الائتمانية مع البنك الآخر بعد تحويل المديونية؟

لا، لا يُطلب من العملاء إغلاق بطاقتهم الائتمانية ما لم:

دخلهم الحالي لا يدعم إجمالي أعباء البطاقات الائتمانية.

نسبة الدين إلى الدخل تتجاوز 50%.

في مثل هذه الحالات، قد يُنصح العملاء بإغلاق البطاقة الحالية وإعادة تقديم الطلب.

كم تستغرق عملية تحويل المديونية؟

في أغلب الأحيان 3-5 أيام عمل بعد الموافقة على الطلب.

هل يمكنني تحويل مديونية أكثر من بطاقة ائتمانية واحدة؟

لا، يمكنك تحويل مديونية بطاقة واحدة فقط.

هل سأحصل على الأميال على مبلغ المديونية المحوّل؟

لا، يتم اكتساب الأميال على المشتريات والإنفاق بالبطاقة، وليس على مبلغ تحويل الرصيد.

ما هي الرسوم السنوية؟

يتم فرض رسوم سنوية قدرها 55 د.ب عند التفعيل وسنوياً بعد ذلك.

هل هناك أي رسوم أخرى؟

أول 3 بطاقات مجانية، البطاقتين الـ2 الإضافيتين بتكلفة قيمتها 18.7 د.ب سنوياً لكل بطاقة

تطبق رسوم التأخير ورسوم المعاملات الأجنبية، وفقًا لرسوم وعمولات بطاقة الائتمان.

ماذا يحدث إذا فقدت بطاقتي؟ هل هناك رسوم استبدال؟

نعم، سيتم تطبيق رسوم استبدال البطاقة، وفقاً لرسوم وأجور البطاقات الائتمانية.

ما هو رقمFalcon Flyer (FFP)؟

هو رقم برنامج عضوية طيران الخليج المستخدم لجمع الأميال وسيظهر على البطاقة الائتمانية.

هل يمكنني استخدام رقم عضوية فالكون فلاير الخاص بي الحالي؟

نعم وبإمكانك إضافته خلال عملية التقديم.

كيف يمكنني التعرف على رقم عضوية فالكون فلاير الخاص بي الحالي؟

يمكن للعملاء معرفة رقم عضوية فالكون فلاير الخاص بهم من خلال موقع أو تطبيق طيران الخليج أو عن طريق الاتصال بخدمة العملاء لدى طيران الخليج.

ماذا سيحصل لو قام العميل بإدخال رقم عضوية فالكون فلاير غير صالح أثناء تقديم الطلب؟

ستظهر رسالة خطأ تطالبهم بإعادة إدخال الرقم الصحيح.

ماذا سيحصل لرقم عضوية فالكون فلاير الذهبية إذا قمت بإلغاء البطاقة؟

إذا قمت بإلغاء بطاقتك الائتمانية، فسيتم تعديل فئة عضويتك في طيران الخليج بناءً على معايير الأهلية الخاصة بفئة طيران الخليج.

ماذا سيحدث إذا كنت أملك عضوية طيران الخليج (الزرقاء أو الفضية أو الذهبية أو السوداء)؟

إذا كانت عضويتك في طيران الخليج زرقاء أو فضية أو ذهبية، فسيتم ترقيتك تلقائيًا إلى الطبقة الذهبية مع جميع المزايا المرتبطة بها.

إذا كانت عضويتك في طيران الخليج العضوية السوداء، فسوف تحصل على مزايا بطاقة "إلى" وطيران الخليج الائتمانية بالإضافة إلى مزايا الفئة السوداء مع احتفاظك بعضوية البطاقة السوداء في طيران الخليج.

كم هي الأميال التي سأحصل عليها مقابل كل 1 د.ب يتم إنفاقه؟

المعاملات المحلية: ما يصل إلى 1.5 ميل لكل 1 د.ب

المعاملات الدولية: ما يصل إلى 2 ميل لكل 1 د.ب

المعاملات على موقع طيران الخليج: 2 ميل لكل 1 د.ب

المعاملات في المملكة المتحدة/أوروبا: 0.1 ميل لكل 1 د.ب

كيف يمكنني استرداد أميال طيران الخليج الخاصة بي؟

يمكنك استبدال الأميال برحلات طيران أو ترقية درجة السفر أو غيرها من خدمات طيران الخليج عبر الموقع الإلكتروني أو التطبيق.

هل يمكنني وضع حد لإنفاق البطاقة الائتمانية التابعة؟

نعم مباشرة من تطبيق بنك "إلى".

هل يمكن لحاملي البطاقات التابعة كسب الأميال؟

نعم وسيساهم في زيادة أميال حامل البطاقة الأساسية.

هل يحصل حاملي البطاقة التابعة على مزايا بطاقة "إلى" وطيران الخليج الائتمانية؟

لا يحصل حاملو البطاقات التابعة على مزايا بطاقة "إلى" وطيران الخليج الائتمانية. إنهم يساهمون في زيادة عدد الأميال المكتسبة من الإنفاق فقط. للحصول على المزايا الكاملة، يجب عليهم التقدم بطلب للحصول على بطاقة "إلى" وطيران الخليج الائتمانية لهم.

البطاقات الائتمانية - خدمة الدفع المرن

ما هي خدمة الدفع المرن لبطاقات "إلى" الائتمانية؟

خدمة الدفع المرن هي خطة سداد سهلة تتيح للعملاء تحويل معاملاتهم إلى أقساط شهرية متساوية.

كيف يمكنني تحويل معاملتي لخدمة الدفع المرن مع بطاقات "إلى" الائتمانية؟

بعد إجراء المعاملة، سيتحقق البنك إذا كانت المعاملة مؤهلة للتحويل إلى خدمة الدفع المرن وستتمكن بعد ذلك من تحويلها.

ما هي الفترات المتوفرة لخدمة الدفع المرن؟

الفترات المتوفرة هي 3، 6، 9، 12 شهر.

ما هو الحد الأدنى لتقسيط المبلغ مع خدمة الدفع المرن؟

الحد الأدنى لتحويل مبلغ إلى خدمة الدفع المرن هو 500 دينار بحريني.

ما هو الحد الأقصى لتقسيط المبلغ مع خدمة الدفع المرن؟

الحد الأقصى لتحويل مبلغ إلى خدمة الدفع المرن هو الحد الائتماني لبطاقتك الائتمانية.

ما هو عدد المعاملات التي يمكن تحويلها إلى خدمة الدفع المرن؟

ليس هناك حد لتحويل المعاملات إلى خدمة الدفع المرن طالما أنها ضمن الحد الائتماني لبطاقتك الائتمانية.

ما هي البطاقات التي ينطبق عليها خدمة الدفع المرن؟

تنطبق خدمة الدفع المرن على بطاقة "إلى" بلو و"إلى" سويتش و بطاقة "إلى" وطيران الخليج الائتمانية.

كم يجب أن أدفع كل شهر؟

القسط الشهري للمعاملات المحولة إلى خدمة الدفع المرن بالإضافة إلى الحد الأدنى المستحق.

هل يمكنني الدفع مبكراً؟

نعم، يمكنك إلغاء خدمة الدفع المرن عبر التطبيق. ستكون هناك رسوم التسوية المبكرة، اضغط هنا للرسوم والأجور.

هل يمكن تحويل المعاملات المدفوعة إلى خدمة الدفع المرن؟

لا، لا يمكنك تحويل المعاملة إذا تم سدادها كاملاً أو جزئياً.

ماهي المحلات التي يمكنني الدفع فيها والاستفادة من خدمة الدفع المرن؟

محلات المجوهرات

الخدمات التعليمية

الخطوط الجوية:

طيران الخليج

طيران الإمارات

فلاي دبي

طيران الاتحاد

الخطوط الجوية القطرية

الخطوط الجوية التركية

الخطوط الجوية البريطانية

الشركاء:

سيار للتجارة

سيار للضيافة

لا كلينيك

مزاد

ديفجي

مستشفى الإرسالية الأمريكية

iMachines

iWorld

أشرف

لولو هايبرماركت

شرف دي جي

مجوهرات آسيا

مكتبة جرير

اكسترا

فورد (المؤيد للسيارات)

نيسان (شركة يوسف خليل المؤيد وأولاده)

ريمربر (Rimrubber.bh)

فينيسيا ديكور

هل هناك أية رسوم على بطاقات "إلى" الائتمانية لتفعيل خدمة الدفع المرن؟

نعم، يمكنك الاطلاع على الرسوم والأجور التابعة لخدمة الدفع المرن على الموقع الإلكتروني ضمن قسم التجميل "رسوم وأجور الخدمات على البطاقات الائتمانية".

ما هي المدة التي ستكون فيها المعاملة متاحة للتحويل إلى خدمة الدفع المرن؟

ستكون المعاملة متوفرة للتحويل إلى خدمة الدفع المرن حتى آخر يوم قبل إصدار كشف الحساب.

إذا قمت بدفع الرصيد المستحق على بطاقتي الائتمانية، هل يمكنني تحويله إلى خدمة الدفع المرن؟

لا، يجب عليك الضغط على "الدفع المتبقي لإغلاق خدمة الدفع المرن (الإغلاق المبكر)".

"إلى" بريميم

ما هي خدمة "إلى" بريميم؟

يتيح لك "إلى" بريميم الاستمتاع بمجموعة من المزايا الحصرية، مما يوفر لك عروضًا على الفنادق والمحلات التجارية وخصم على الرسوم والدخول غير المحدود إلى أكثر من 1000 صالة في جميع أنحاء العالم بما في ذلك مطار البحرين الدولي

اضغط هنا للمزاياكيف يمكنني ترقية حسابي لـ"إلى" بريميم؟

توجه إلى قسم "البطاقات" على التطبيق، واختر بطاقة الخصم العالمية ثم على اضغط على زر "اشتراك".

هل هناك تكلفة لترقية حسابي لـ "إلى" بريميم ؟

الرسوم السنوي للاشتراك في " إلى" بريميم هو 50 دينار بحريني بالإضافة إلى ضريبة القيمة المضافة. تأكد من وجود رصيد كافٍ في حسابك بالدينار البحريني لدفع الاشتراك

هل أحتاج إلى البطاقة الفعلية "كلاسيك" قبل ترقية حسابي لـ "إلى" بريميم؟

لا ، يمكنك التوجه مباشرة إلى قسم "البطاقات" في التطبيق، واختيار بطاقة الخصم العالمية ثم الضغط على زر "Upgrade".

أين زر ترقية الحساب في تطبيق "إلى"؟

يجب تفعيل بطاقة الخصم "الكلاسيك" لتتمكن من الإشتراك لـ "إلى" بريميم

هل أحتاج إلى تجديد الاشتراك كل عام؟

سيتم تجديد الاشتراك في "إلى" بريميم تلقائيًا سنويًا. تأكد من وجود رصيد كافٍ في حسابك بالدينار البحريني لدفع الاشتراك لتجنب إنقطاع الخدمة.

ما هي مزايا "إلى" بريميم؟

اضغط هنا لمزايا "إلى" بريميم

ماهي الخطوات التي يجب القيام بها بعد ترقية الحساب لـ "إلى " بريميم؟

سيتم احتساب المبلغ تلقائياً و إصدار بطاقتك عند الطلب في التطبيق.

ماذا سيحدث لبطاقتي بعد ترقية الحساب لـ "إلى" بريميم؟

بمجرد تفعيل بطاقة الخصم العالمية، سيتم حظر بطاقة الخصم "الكلاسيك" القديمة تلقائيًا ولن تظهر بعد ذلك ضمن قسم البطاقات.

كيف يمكنني إلغاء اشتراكي في "إلى" بريميم؟

إذا كنت ترغب في إلغاء اشتراكك في "إلى" بريميم، سيتم إصدار بطاقة خصم "كلاسيك" و توصيل البطاقة إليك. بمجرد تنشيط بطاقة الخصم "الكلاسيك" ، سيتم حظر بطاقة الخصم العالمية القديمة.

يتم دفع رسوم الاشتراك مسبقاً ولن يتم استرجاع المبلغ اذا تم إلغاء البطاقة.لماذا تم إلغاء بطاقة الخصم العالمية على الرغم أنني لم أقم بتفعيل بطاقة "الكلاسيك" حتى الآن؟

عند إلغاء بطاقة الخصم العالمية، سيتم منحك فترة لتفعيل بطاقة الخصم "الكلاسيك". بمجرد انتهاء هذه الفترة ، سيتم حظر بطاقة الخصم العالمي تلقائياً

ما هو الحساب الثاني بالدينار البحريني؟

الحساب الثاني بالدينار البحريني هو حساب إضافي يمكنك فتحه بعملة الدينار البحريني.

من يمكنه فتح حساب ثاني بالدينار البحريني؟

جميع عملاء "إلى" بريميم سيتمكنون بفتح حساب ثاني بالدينار البحريني باستخدام تطبيق "إلى".

ماذا يمكنني أن أفعل بحساب الدينار البحريني الثاني؟

الحساب الثاني بالدينار البحريني بكون نفس الحساب الأساسي بالدينار البحريني. و يحتوي على جميع ميزات ووظائف حساب الدينار البحريني الأساسي.

هل يمكنني طلب بطاقة خصم على الحساب الثاني بالدينار البحريني؟

نعم، يمكنك طلب إصدار بطاقة خصم فعلية على الحساب الثاني بالدينار البحريني. هذه الميزة غير متوفرة في التطبيق حالياً. عليك الاتصال بفريقنا لطلب البطاقة على حسابك بالدينار البحريني الثاني.

هل يمكنني ربط بطاقة الخصم الصادرة في حسابي الأساسي بالدينار البحريني بالحساب الثاني بالدينار البحريني؟

نعم، يمكنك ربط بطاقة الخصم الفعلية والافتراضية الصادرة من الحساب الأساسي بالدينار البحريني بالحساب الثاني بالدينار البحريني. لكن تذكر أنه يمكن ربط حساب دينار واحد فقط بالبطاقة في أي وقت.

هل يمكنني استخدام الحساب الثاني بالدينار البحريني للتحويلات؟

يمكنك استخدام الحساب الثاني بالدينار البحريني لجميع التحويلات والمدفوعات - بين الحسابات ، التحويل الإلكتروني ، التحويل عبر الهاتف المحمول ، التحويلات الدولية ، Fawri +، Fawri. يمكنك أيضًا استخدامه لدفع المستحقات على بطاقة الائتمان. باختصار، يمكن استخدام الحساب الثاني بالدينار البحريني لجميع الخدمات التي يقدمها الحساب الأساسي بالدينار البحريني.

هل يمكنني استخدام حساب الجمعية الثانية بالدينار البحريني؟

لا يمكنك استخدام الحساب الثاني بالدينار البحريني كحساب تمويل للجمعية. ومع ذلك، يمكنك استخدامه لتقديم مساهمة الجمعية الفائتة.

بطاقات "إلى" مسبقة الدفع

ما هي بطاقات "إلى" مسبقة الدفع؟

بطاقة "إلى" مسبقة الدفع هي بطاقة تستطيع إضافة الأموال فيها من حسابك بالدينار البحريني واستخدامها للدفع عبر الإنترنت أو في المتاجر بالدينار البحريني.

يمكنك أن تقدم طلب للحصول على بطاقة "إلى" مسبقة الدفع بسهولة مباشرةً من تطبيق بنك "إلى" لك ولزوجتك وأطفالك وأفراد أسرتك الآخرين.ما هو الحد الأدنى للسن المطلوب للحصول على بطاقة مسبقة الدفع؟

يمكن لأي شخص يزيد عمره عن 7 سنوات الحصول على بطاقة مسبقة الدفع.

لمن يمكنني إصدار بطاقة مسبقة الدفع؟

يمكنك إصدار بطاقة لنفسك أو لزوجتك/لزوجك أو لابنك/ابنتك أو أحد أفراد الأسرة الآخرين (الأم / الأب) والسائق أو عمال المنزل.

أين يمكنني استخدام بطاقة "إلى" مسبقة الدفع؟

يمكنك استخدام البطاقة في المتاجر وللدفع عبر الإنترنت محليًا أو دوليًا. يمكن أيضًا استخدام البطاقة في أي مكان تقبل فيه Mastercard.

هل هناك رسوم إصدار لبطاقات مسبقة الدفع؟

نعم، سيتم خصم 5.500 دينار بحريني لإصدار بطاقة مسبقة الدفع. ولكن، ستكون بطاقة مسبقة الدفع للطلاب مجانية لأول 300 عميل فقط.

هل هناك أي حد أقصى للإنفاق؟

نعم، الحد الأقصى للإنفاق اليومي هو 2,500 دينار بحريني.

هل هناك أي تحكم للمعاملات على البطاقة مسبقة الدفع؟

نعم، يمكنك استخدام إعدادت التحكم في المعاملات للتحكم في إنفاقك وأي شخص بإسمك.

- التحكم في معاملات البطاقة في محلات البيع بالتجزئة أو المعاملات على المواقع الإلكترونية وذلك عن طريق تعيين حد شهري.

- يمكنك تفعيل أو وضع حد لعمليات السحب النقدي الشهرية من أجهزة الصراف الآلي.

- يمكنك تعطيل المعاملات الغير تلامسية.

- يمكنك تفعيل أو حجب المعاملات القائمة على الإنترنت.

- حدد عدد المعاملات اليومية على بطاقتك.حصالة

ما هي الحصالة؟

الحصالة ترمز إلى حصالة النقود التي كانت تستخدم تقليديًا في البحرين لتوفير المال. يمكنك الآن إنشاء حصالات رقمية خاصة بك في تطبيق "إلى" والبدء في التوفير لأهدافك.

ما هي الحصالة القائمة على الهدف؟

سوف تمكنك الحصالة القائمة على الهدف من تحديد مبلغ الخصم إلى الحصالة, تحديد الأهداف وجدولة المدفوعات إلى حصالة التوفير الخاصة بك.

كيف أفتح الحصالة؟

اضغط على زر "التوفير" في الشاشة الرئيسية على تطبيق "إلى" واضغط على "حصالة". يمكنك فتح حصالتك ببضع خطوات بسيطة!

كم عدد الحصالات التي يمكنني فتحها؟

من الممكن ان تفتح ما يصل إلى عشرين حصالة. عشرة حصالات دون هدف و عشرة حصالات قائمين على الأهداف.

كيف أقوم بتمويل الحصالة؟

يمكنك ان تبدأ في التوفير على الفور باستخدام زر "إضافة أموال" على حسابك في الحصالة

كيف يمكنني تفعيل الخصم المباشر الى الحصالة؟

عند إنشاء الحصالة ، سيتم إرشادك إلى كيفية تفعيل مدخراتك. يمكنك تحديد هدف الادخار الخاص بك واختيار وديعة شهرية أو حتى عدد الأشهر.

كيف تختلف الحصالة القائمة على الهدف عن الحصالة العادية؟

الحصالة القائمة على الهدف تتيح لك تحديد هدف التوفير، تفعيل المدفوعات وتتبع مقدار هدفك الذي حققته.

هل يمكنني سحب الأموال من الحصالة؟

يمكنك سحب أموالك في أي وقت عن طريق نقل الأموال المطلوبة من حسابك في الحصالة إلى حسابك

هل أكسب فائدة على الرصيد في حساب الحصالة الخاصة بي؟

نعم. يتم احتساب الفوائد يوميًا وتُدفع شهريًا. للحصول على أحدث أسعار الفائدة ، اضغط هنا

ماذا لو كنت لا أرغب في كسب الفوائد على الحصالة؟

يمكنك ان تغلق الفائدة عند فتح الحصالة. يمكنك تغيير الإعداد إذا كنت ترغب في استلامه حتى بعد فتح الحساب من قائمة المزيد في الحصالة.

كيف أقوم بإغلاق الحصالة؟

يمكنك إغلاق الحصالة من قائمة "More Options". سيُطلب منك تحويل الرصيد المتبقي إلى حسابك. إذا تم تحقيق هدف الحصالة ، سيظهر خيار "Close" على شاشة الحصالة الرئيسية.

هل يمكنني فتح الحصالة بأي عملة؟

يمكنك فتح الحصالة بجميع العملات المتوفرة على تطبيق "إلى"

ما هو معدل الفوائد المعروض على الحصالة؟

للحصول على أحدث أسعار الفوائد اضغط هنا

الأوراق المالية الحكومية

ما هي الأوراق المالية الحكومية؟

الأوراق المالية الحكومية هي أدوات دين لحكومة ذات سيادة. حيث يتم بيع هذه الأوراق الماية لتمويل العمليات الحكومية اليومية وتوفير التمويل لمشاريع البنية التحتية والتنمية الحكومية.

ما هي السندات؟

السندات هي أدوات مالية ثابتة تقوم بمنح المستثمر عوائد مدفوعة من مصدر السندات وفقاً لمدة زمنية متفق عليها، بمعنى آخر ، إنه مشابه للإستثمار الذي يولد لك عائداً.

ما هي الصكوك؟

الصك هو ورقة مالية إسلامية ويتوافق مع أحكام الشريعة الإسلامية؛ مصدر الصكوك يقوم ببيع مجموعة مستثمرين شهادة تُستعمل لشراء أصل مملوك للمصدر، يهتم المستثمر بشرائها جزئياً، كما يجب أن يقوم المصدر بوعد تعاقدي لإعادة شراء الصك في موعد محدد زمنياً في المستقبل وفق قيمة معينة.

ما هي أنواع الأوراق المالية الحكومية؟

• أذونات الخزانة (تقليدي)

• سندات التنمية الحكومية (تقليدي)

• صكوك السلم (إسلامي)

• صكوك الإجارة القصيرة الأجل (إسلامي)

• صكوك الإجارة طويلة الأجل (إسلامي)كيف أستثمر في الأوراق المالية الحكومية من خلال تطبيق بنك "إلى"؟

من خلال تطبيق "إلى" ، بعدها إلى قسم "الاستثمار" ثم إلى قسم الأوراق المالية الحكومية، وقبول الشروط والأحكام ، ثم يمكنك تقديم طلبك للأوراق المالية الحكومية المتوفرة.

ما هو الحد الأدنى لمبلغ الطلب الذي يمكنني تقديمه؟

الحد الأدنى الحالي للإستثمار هو 1,000 دينار بحريني.

ما هو الحد الأقصى لمبلغ الطلب الذي يمكنني تقديمه؟

لا يوجد سقف للحد الأقصى للمبلغ.

ما هي فترات الاستثمار المتوفرة؟

فترة استثمار قصيرة الأجل (من 3 أشهر إلى 12 شهراً) وفترة اسثمار طويلة الأجل (من سنتين إلى 30 سنة) وكل ذلك يعتمد على الإصدار المتاح في وقت التداول.

كيف سأحصل على الربح/الفائدة المكتسبة؟

سيتم إيداعه في حساب "إلى" الخاص بك.

هل يمكنني بيع الاستثمار؟

نعم، يمكنك رفع طلب بيع.

هل يمكنني بيع جزء من الاستثمار في الأوراق المالية الحكومية؟

لن يتم قبول طلبات البيع الجزئي لإستثمار معين ، ولكن يمكنك رفع طلب بيع لحصتك الكاملة في استثمار معين.

ما هي أهلية البدء الإستثمار؟

جميع عملاء "إلى" الذين لديهم علاقة نشطة يستطيعون استخدام هذه الخدمة.

لماذا يجب أن أختار بنك "إلى" للاستثمار؟

يوفر لك بنك "إلى" طريقة أكثر ذكاءً لإدارة أموالك تتسم بالسرعة والبساطة والراحة لجعل معاملاتك المصرفية تلائم نمط حياتك وليس العكس.

ما هي ساعات التداول؟

يمكنك تقديم طلبك في أي وقت قبل تاريخ استحقاق استقبال الطلبات (Bid Due Date).

ماذا يحدث إذا تم رفض استثماري؟

سيتم الغاء الحجز المفروض على مبلغ الاستثمار الخاص بك وسيكون المبلغ متاحا في حسابك.

كم من الوقت يستغرق إتمام وتسوية معاملة الطلب؟

من يوم تقديم الطلب حتى تاريخ الإصدار.

كيف تربح من الصكوك؟

سيحصل المستثمر في الصكوك على عوائد ناتجة عن الإستثمار.

ما هي المخاطر في الأوراق المالية الحكومية؟

تعتبر الأوراق المالية لحكومة البحرين خيارا استثماريا آمنا حيث يتم دفع الفوائد ومبالغ الإستثمار الأساسية في الوقت المحدد.

ما هو الفرق الرئيسي بين الصكوك والسندات التقليدية؟

الصكوك هي شهادةاستثمارية مالية إسلامية تتوافق مع الشريعة الإسلامية أما السندات فتعتبر استثمارات تقليدية.

أين يتم استثمار الأموال؟

يتم استثمار الأموال في العمليات الحكومية اليومية كما يتم الاستثمار لتمويل لمشاريع البنية التحتية والتنمية الحكومية.

كيف أعرف نتيجة التخصيص؟

سيقوم المصرف المركزي بإصدار بياناً صحفياً يبين فيه نتيجة التخصيص، بما في ذلك عدد الإصدار، تاريخ الإصدار، تاريخ الاستحقاق، المبلغ المخصص وكذلك أدنى سعر مقبول ومتوسط سعر الفائدة. كما يتم نشر هذه المعلومات على الموقع الالكتروني للمصرف وفي الصفحة المخصصة للمصرف في وكالتي رويترز وبلومبرج.

هل يمكنني الحصول على تخصيص أقل مما طلبته ولماذا؟

نعم، هذا ممكن، يعتمد ذلك على نتيجة التخصيص المعلنة من قبل مصرف البحرين المركزي، وأحد الأسباب الرئيسية لحصولك على تخصيص أقل من مبلغ طلبك هو إجمالي العطاءات المستلمة من قبل مصرف البحرين المركزي بحيث انه اذا تم استلام عطاءات اكثر من نسبة 100% من اجمالي مبلغ الأصدار، فسيتم تخصيص مبلغ أقل من مبلغ طلبك.

متى سأتمكن من معرفة العائد أو معدل العائد على الاستثمار؟

عندما يصدر مصرف البحرين المركزي البيان الصحفي في تاريخ المناقصة.

ما هو الربح/الفائدة المتوقعة؟

يمثل معدل الربح / الفائدة المتوقع معدل العائد السنوي الذي سيتم استلامه من الأوراق المالية إذا تم الاحتفاظ بها حتى تاريخ الاستحقاق.

ما هو تاريخ الدعوة؟

تاريخ الدعوة يعني التاريخ الذي سيبدأ فيه مصرف البحرين المركزي في تلقي عطاءات المستثمرين للحصول على ورقة مالية حكومية محددة.

ما هو تاريخ المناقصة؟

تاريخ المناقصة يعني التاريخ الذي يجب فيه تقديم طلب المستثمرين إلى جهة إصدار الأوراق المالية "مصرف البحرين المركزي".

ما هو تاريخ استحقاق العطاء؟

تاريخ استحقاق العطاء يعني آخر تاريخ يحتاج فيه المستثمرون إلى تقديم عروضهم.

ما هو تاريخ الإصدار؟

يشير تاريخ الإصدار إلى تاريخ إصدار الأوراق المالية وتاريخ استحقاق الفائدة / الربح للمستثمرين.

ما هو تاريخ الاستحقاق؟

تاريخ الاستحقاق هو تاريخ استحقاق الأوراق المالية، ويجب على مصدر الأوراق المالية دفع مبلغ الاستثمار بالاضافة إلى الربح أو العائد على الأستثمار إلى المستثمر.

Apple Pay

كيف أضيف بطاقة "إلى" الخاصة بي الى Apple Pay؟

يمكنك إضافة البطاقة بطريقتين:

استخدم تطبيق "إلى" لإضافة البطاقة إلى المحفظة بضغطة زر

وسيتم إعادة توجيهك إلى المحفظة لقبولها

الشروط والأحكامiPhone

افتح تطبيق Wallet

اختر"+" في الزاوية العلوية اليسرى .

أدخل الرمز

السري لبطاقتك لإضافة بطاقة الائتمان أو بطاقة الخصم المباشر المرتبطة بحسابك في iTunes الخاص بك أو اختر "إضافة

بطاقة مختلفة" واستخدم كاميرا iPhone لقراءة معلومات البطاقة.

Apple Watch

افتح تطبيق Apple Watch على iPhone

اختر "Wallet &

Apple Pay" ثم

اختر "إضافة بطاقة الائتمان أو بطاقة بطاقة الخصم المباشر.

أدخل الرمز

السري لبطاقتك لإضافة بطاقة الائتمان أو بطاقة الخصم المباشر المرتبطة بحسابك في iTunes الخاص بك أو اختر "إضافة

بطاقة مختلفة" واستخدم كاميرا iPhone لقراءة معلومات البطاقة.

*للاطلاع

على قائمة الأجهزة المتوافقة مع Apple Pay، تفضل بزيارة support.apple.com/km207105كيف يمكنني إعداد Apple Pay على Apple Watch؟

إضافة بطاقة إلى Apple Watch

افتح تطبيق Apple Watch على الـ iPhone.

اضغط على ساعتي، ثم اضغط على Wallet وApple Pay.

إذا كانت لديك بطاقات على أجهزة Apple الأخرى، أو بطاقات أزلتها مؤخرًا، فاضغط على إضافة بجوار البطاقة المراد إضافتها، ثم أدخل رمز CVV الخاص بالبطاقة.

بالنسبة إلى أي نوع آخر من البطاقات، اضغط على إضافة بطاقة، ثم اتبع التعليمات التي تظهر على الشاشة.

قد تطلب جهة إصدار بطاقتك خطوات إضافية للتحقق من هويتك.

هل هناك أي رسوم لاستخدام "Apple Pay"؟

لا توجد رسوم لاستخدام خدمة Apple Pay. إذا تم إستخدام بطاقتك في الخارج، سيتم تطبيق الرسوم المتعلقة بالبطاقة.

هل أحتاج إلى تمكين Apple Pay في تطبيق "إلى"؟

يتم تمكين Apple Pay تلقائيًا لجميع البطاقات الائتمانية وبطاقات الخصم المباشر التابعة لبنك "إلى" ويمكنك استخدام أي من طرق إضافة البطاقة إلى المحفظة.

من أين يمكنني تنزيل تطبيق Apple Pay؟

تطبيق Apple Pay متاح على أجهزة iOS تحت الاسم "Wallet"

ما هي بطاقة "إلى" التي يمكنني استخدامها؟

يمكنك استخدام أي من بطاقات الخصم المباشر أو الائتمانية التابعة لبنك "إلى".

كيف ادفع مع Apple Pay؟

ادفع بأسرع وأسهل وآمن طريقة مع Apple Pay

الدفع في المتاجر توفر Apple Pay طريقة أكثر أماناً وسرعة للدفع في المتاجر باستخدام iPhone و Apple Watch والتي تمكنك من إتمام عمليات الدفع بسرعة باستخدام الأجهزة التي تحملها يوميا.ً*

للدفع باستخدام Face ID، اضغط مرتين على الزر الجانبي وانظر إلى iPhone ثم ثبت iPhone بالقرب من شاشة القارئ. وللدفع باستخدام Touch ID، ثبت iPhone بالقرب من شاشة القارئ مع وضع إصبعك على Touch ID. في Apple Watch، اضغط مرتين على الزر الجانبي ثم ثبّت Apple Watch بالقرب من شاشة القارئ.

الدفع في التطبيقات ومواقع الويب توفر Apple Pay طريقة أكثر سهولة وسرعة للدفع في التطبيقات وعلى الويب لأنك لن تعود بحاجة إلى إنشاء حسابات أو ملء استمارات طويلة.*

للدفع في التطبيقات ومواقع الويب في Safari باستخدام iPhone و iPad، اختر Apple Pay عند الدفع وقم بإنهاء العملية باستخدام Face ID أو Touch ID.

للدفع في مواقع الويب في Safari باستخدام MacBook ، اختر Apple Pay وقم بإنهاء العملية باستخدام iPhone أو Apple Watch. وفي MacBook Pro، ادفع باستخدام Touch ID في شريط Touch Bar.ما هو الحد الاقصى للدفع لكل معاملة؟

الحد الأقصى للدفع لكل معاملة يصل إلى حد بطاقتك

أين يمكنني استخدام Apple Pay؟

ابحث فقط عن أحد هذه الرموز:

هل يمكنني تفعيل هذه الخدمة على جهاز Android؟

خدمة Apple Pay متوفرة لأجهزة Apple فقط.

محفظة سامسونج

كيفية الحصول على Samsung Wallet؟

1. قم بتـنزيل تطبـيق Samsung Wallet من متجر Galaxy.

2. قم بتسجيل الدخول إلى حساب Samsung الخاص بك ووافق على شروط الخدمة وإشعار الخصوصية.3. اختر طريقة التحقق الخاصة بك؛ بصمة الأصابع أو رقم التعريف الشخصي المكون من 4 أرقام أو بصمة الإصبع أو قارئ بصمة العين.

4. اضغط على "إضافة بطاقة" لإضافة بطاقة "إلى" الخاصة بك وقم بإدخال رقم البطاقة.

5. قم بتأكيد تفاصيل بطاقتك عبر الرسالة النصية المستلمة وأدخل رمز الـ OTP وستكون جاهزًا لاستخدام Samsung Wallet.

ما هي بطاقة "إلى" التي يمكنني استخدامها؟

يمكنك استخدام بطاقات الخصم والائتمان وبطاقات مسبقة الدفع.

هل هناك أي رسوم لاستخدام خدمة Samsung Wallet؟

لا توجد رسوم لاستخدام خدمة Samsung Wallet. إذا تم إستخدام بطاقتك في الخارج، سيتم تطبيق الرسوم المتعلقة بالبطاقة.

أين يمكنني استخدام Samsung Pay؟

أي نقطة بيع أو موقع يقبل الدفع اللاتلامسي و Samsung Pay.

ما هي الأجهزة المدعومة؟

اضغط هنا لمعرفة أجهزة Galaxy المتوافقة مع Samsung Wallet.

جمعية

ما هي الجمعية؟

الجمعية هي وسيلة للادخار الجماعي بين مجموعةمن الأفراد الموثوق بهم والمعروفين بحيث يتفق كل المشاركين على دفع مبلغ شهري وعندما يحين دوره في الجمعية يحصل على مجموع المدخرات لذلك الشهر.

الجمعية التقليدية منتشرة بكثرة في دول الخليج والوطن العربي.

كيف أبدأ الجمعية؟

يجب أن تكون عميلاً لبنك "إلى" لبدء الجمعية. يمكنك بدء جمعية جديدة تحت قسم "التوفير" ثم الضغط على الجمعية في التطبيق. ما عليك سوى اتباع التعليمات على الشاشة, تحديد مبلغ المساهمة الشهرية، وعدد الأشهر وتاريخ بدء الجمعية. ثم، دعوة المشاركين الموثوق بهم إلى جمعيتك. بمجرد قبول جميع المدعوين دعواتهم ، تحتاج إلى قفل الجمعية للبدء.

سيتم حذف الجمعية إذا لم يتم قفلها قبل تاريخ بدء الجمعية.

كيف أدعو معارفي للانضمام إلى جمعيتي؟

يمكنك تحديد المشاركين من قائمة جهات الاتصال على الموبايل لإرسال الدعوات. يرجى التحدث مع الأشخاص الذين تخطط لدعوتهم إلى جمعيتك قبل إرسال الدعوات. يرجى إبلاغهم بأنه سوف يتم مشاركة رقم هاتفهم مع بنك "إلى" حتى نتمكن من إرسال الدعوات لهم. يرجى ملاحظة أننا سنذكر رقم هاتفك النقال في الدعوة حتى يعلم المستلم أن الدعوة منك. تأكد من أنك تقوم بدعوة أشخاص موثوق بهم ومعروفين فقط إلى جمعيتك لإتمامها بنجاح.

كيف يتم إرسال الدعوات؟

يتم إرسال الدعوات عبر الرسائل النصية.

هل يمكنني تحديد تاريخ لبدء الجمعية؟

نعم تستطيع ان تحدد تاريخ بدء الجمعية. ولكن، لا يمكن أن يتجاوز تاريخ البدء 30 يوماً.

كم عدد الدعوات التي يمكنني إرسالها؟

يتم تحديد عدد الدعوات التي يمكنك إرسالها على عدد الأشهر للجمعية. يمكنك دعوة نفس العميل لخانتين في نفس الجمعية.

ماذا لو لم يستجب شخص دعوته؟

ستظهر شاشة الجمعية الأشخاص الذين قمت بدعوتهم وإذا قبلوا دعوتك. يمكنك إرسال تذكير من تطبيق "إلى" لمن لم يقبل دعوتك.

كيف يمكنني إرسال تذكير إذا لم يقبل المدعو؟

حدد المدعو واسحب نحو اليسار. سترى خيار تذكير المدعو أو حذف الدعوة.

هل يمكنني إرسال دعوات للأشخاص الذين ليسوا من عملاء بنك "إلى"؟

يمكنك إرسال الدعوات إلى أشخاص ليسوا من عملاء "إلى". ولكن للإنضمام إلى الجمعية، يجب أن يصبح المدعو عميلاً لـ "إلى".

كيف يمكنني حذف دعوة؟

حدد المدعو من القائمة واسحب إلى اليسار. سترى خيارات للتذكير والحذف. اضغط حذف لإزالة الدعوة.

ماذا يمكنني أن أفعل إذا قمت بإرسال دعوة إلى رقم غير صحيح؟

يمكنك اختيار الدعوة الخاطئة من قائمة المدعوين في شاشة الجمعية. اسحب لليسار لتحديد خيار الحذف. سيكون خيار حذف المشارك متاحاً حتى يتم قفل الجمعية. إذا كانت الجمعية مقفلة بالفعل وإذا كنت لا ترغب في الاستمرار، يمكنك اختيار حذف الجمعية.

هل يمكنني إضافة شخص جديد بدلاً من المدعو المحذوف؟

عندما تحذف الدعوة، تصبح هذه الخانة [الشهر] شاغرة. يمكنك دعوة شخص جديد إلى الخانة الشاغرة.

ماذا أفعل إذا لم يقبل جميع المدعوين دعوتي؟

إذا لم تبدأ الجمعية بعد، يمكنك حذف الدعوات الغير مقبولة ودعوة شخص آخر إلى الخانة الفارغة.

هل يمكن مشاركة دعوتي مع شخص لا أعرفه؟

الدعوات التي ترسلها تكون خاصة برقم هاتف الشخص الذي دعوته. لا يمكن لشخص آخر أن ينضم إلى جمعيتك إذا تمت مشاركة دعوتك معهم. ولكن، تأكد دائمًا من أن الأشخاص الذين ينضمون إلى جمعيتك هم الأشخاص الذين دعوتهم.

كيف يمكنني تحديد من سيحصل على مبلغ الجمعية كل شهر؟

يمكن للمنظم ترتيبب أدوار المشتركين لإستلام الجمعية. و يمكن للمنظم إعادة الترتيب المشاركين عن طريق إضافتهم إلى خانة شاغرة. لا يمكن تغيير إستلام الجمعية للمشارك الذي قبل الدعوة.

كيف يمكنني تغيير ترتيب المشارك المقبول؟

يمكنك تغيير دور المشارك المقبول بحذف المشارك وتحديد خانة شاغرة لإرسال الدعوة مرة أخرى.

ما هو الحد الأدنى والحد الأقصى للمساهمة الشهرية؟

الحد الأدنى للاشتراك في الجمعية هو 10 د.ب والحد الأقصى 500 د.ب

هل يوجد حد أدنى وأقصى لعدد المشاركين في الجمعية؟

الحد الأدنى لعدد المشاركين هو 2 والحد الأقصى هو 12.

ما هي المدة القصوى للجمعية؟

لا يمكن أن تتجاوز الجمعية 12 شهرًا. لهذا السبب، لا يمكن أن يتجاوز الحد الأقصى لعدد المشاركين 12.

كم عدد الجمعيات التي يمكنني المشاركة فيها في وقت واحد؟

يمكنك المشاركة بحد أقصى في 6 جمعيات في نفس الوقت - يمكن أن تكون مشاركتك كمنظم أو كمشارك.

كيف يمكنني الانضمام إلى الجمعية؟

للإنضمام إلى الجمعية، يجب أن يكون لديك دعوة صالحة. يجب أن يكون لديك حساب مع "إلى" للانضمام إلى الجمعية. إذا لم تكن عميلاً ، فقم بتحميل تطبيق "إلى" وأكمل عملية فتح الحساب. الدعوة إلى الجمعية صالحة لمدة قصيرة، لذا إذا تلقيت دعوة وترغب في الإنضمام إلى الجمعية، استمر في فتح الحساب مع "إلى".

ماذا أفعل إذا انتهت مدة الدعوة؟

يرجى التواصل مع المنظم وطلب إعادة إرسال الدعوة.

كيف أقبل دعوة؟

يمكنك قبول الدعوة إلى الجمعية من التطبيق. بعد تسجيل الدخول، اضغط على قسم الجمعية وسترى قائمة الدعوات النشطة. يمكنك اختيار قبول أو رفض الدعوة.

ماذا أفعل إذا رفضت الجمعية بالخطأ؟

يرجى التحدث مع المنظم وطلب دعوة جديدة.

ماذا لو لم أرغب في الانضمام إلى هذه الجماعة؟

يمكنك اختيار عدم فتح رابط الدعوة إذا لم تكن من عملاء "إلى". إذا كنت من عملاء "إلى''، يمكنك رفض الدعوة من التطبيق.

كيف أعرف من هم الأشخاص الآخرون المدعوون إلى الجمعية؟

يمكنك الحصول على هذه المعلومات من قسم الجمعية في التطبيق. إذا لم تكن من عملاء "إلى" وتريد معرفة المدعوين الآخرين، يرجى التحدث مع المنظم.

كيف يمكنني دفع مساهمتي الشهرية؟

سنقوم تلقائياً بخصم مبلغ المساهمة الشهرية من حسابك بالدينار البحريني في تاريخ الاستحقاق.

ماذا لو لم يكن رصيد حسابي كافياً في تاريخ الاستحقاق؟

إذا كان حسابك لا يحتوي على رصيد كافٍ، فسنحاول خصم المبلغ في اليوم التالي مرة أخرى. إذا لم نتمكن من خصم المبلغ منك، فسيتم وضع علامة على مساهمتك على أنها فاشلة في شاشة الجمعية. يرجى ملاحظة أننا سوف نخصم المبلغ الشهري بالكامل فقط.

كيف يمكنني دفع مساهمتي الشهرية التي فاتتني؟

يمكنك دفع المساهمة الفائتة باستخدام التطبيق. حدد الشهر الذي فاتك و اضغط على "ادفع الآن". يرجى التأكد من أن لديك رصيداً كافياً في حسابك. يمكنك أيضاً أن تطلب من مشارك آخر أن يقوم بالدفع نيابة عنك بنفس الطريقة.

ماذا أفعل إذا كانت الدفعة التي تلقيتها أقل من المبلغ المعروض في صفحة الجمعية؟

المبلغ أقل لأن واحداً أو أكثر من المشاركين ربما لم يدفعوا الاشتراك الشهري. يمكنك معرفة من فاته السداد من شاشة التفاصيل الشهرية. نوصيك بالتحدث مع المنظم في حالة حدوث ذلك.

ماذا سيفعل البنك في حالة عدم دفع المشترك؟

إنشاء الجمعية وإضافة المشاركين كان قرار المنظم. ليس لدينا دور في هذه العمليات ولا نتحقق من الجدارة الائتمانية لأي مشارك. تقتصر مشاركتنا على توفير منصة لإجراء الجمعية والتي تتضمن عملية آلية لخصم المساهمات الشهرية من المشاركين ودفع المبلغ المحصل إلى المستفيد المناسب.

كمنظّم، هل يمكنني إنهاء الجمعية قبل الموعد المحدد؟

يمكنك إنهاء الجمعية قبل تاريخ الاستحقاق المحدد. ستنتهي الجمعية أيضاً عند موافقتك على طلب من أحد المشاركين للخروج من الجمعية. لذلك، قبل إنهاء الجمعية أو الموافقة على طلب خروج الجمعية من أي مشارك، يرجى التحدث مع جميع المشاركين وإبلاغهم بقرارك.

لن يكون خيار حذف الجمعية متاحاً من تاريخ التحصيل حتى تاريخ الدفع.هل يمكنني الخروج من الجمعية قبل الانتهاء؟

يمكنك إرسال طلب إلى المنظم للخروج من الجمعية. الأمر متروك للمنظم للموافقة على طلبك أو رفضه. يرجى ملاحظة أنه إذا تمت الموافقة على طلبك للخروج من الجمعية ، فسيؤدي ذلك إلى إنهاء الجمعية لجميع المشاركين.

ماذا أفعل إذا أنهى المنظم الجمعية ولم يتم الدفع لي؟

إنه قرار المنظم للجمعية. تحدث مع المنظم لمعرفة كيف سيتعامل مع حالتك.

ماذا أفعل إذا لم أكن أرغب في تلقي أي دعوات من بنك "إلى"؟

يرجى التحدث مع وكلائنا في مركز الاتصال الخاص بنا على 17123456 والذين سيقومون بوقف إرسال دعوات الجمعية إليك. يرجى ملاحظة أنه سيتم اتخاذ إجراء بشأن طلبك في غضون فترة زمنية معقولة.

هل هناك أي رسوم مرتبطة بـ"الجمعية"؟

ميزة الجمعية مجانية.

كيف يمكنني أن ألغي الجمعية التي لم تكتمل بعد؟

افتح الجمعية التي ترغب في حذفها، اضغط على "إلغاء" الظاهر في أعلى يمين الشاشة وحدد الخيار المناسب لك.

هل أستطيع أن اشارك بأكثر من سهم في الجمعية؟

نعم، يمكنك الآن تساهم في الجمعية بما يصل إلى سهمين.

وهل هذا يغير شيئاً آخر في الجمعية؟

لا، لا يزال الحد الأدنى لعدد الأسهم هو ثلاثة - وهذا يعني أنه يجب أن يكون لديك شخصان على الأقل في جمعية مدتها ثلاثة أشهر.

التبرعات

هل يمكنني التبرع للجمعيات الخيرية باستخدام تطبيق "إلى"؟

نعم، للتبرع للجمعيات الخيرية ، افتح تطبيق "إلى" و اضغط على "التحويلات" ثم اضغط على "التبرع للجمعيات الخيرية".

هل يمكنني التبرع للجمعيات الخيرية باستخدام أي من حساباتي؟

في الوقت الحالي، يمكنك فقط التبرع الجمعيات الخيرية من حسابك بالدينار البحريني

ما هي المؤسسات الخيرية التي يمكنني التبرع لها؟

لقد اخترنا الجمعيات الخيرية المعتمدة بناءً على أقتراحاتكم. لمعرفة المؤسسات الخيرية التي يمكنك التبرع لها . افتح تطبيق "إلى" و اضغط على "Payments" ، ثم اضغط على "Donate to charity".

لماذا أستخدم "إلى" لتقديم تبرعاتي للجمعيات الخيرية؟

لأن التبرع يتم بطريقة سهلة و سريعة، يمكنك أيضًا عرض المبلغ الإجمالي الذي تبرعت به للجمعيات الخيرية المتاحة.

أين يمكنني مشاهدة المبلغ الإجمالي الذي تبرعت به للجمعيات الخيرية المدرجة؟

سيظهر المبلغ الإجمالي الذي تبرعت به للمؤسسات الخيرية المدرجة أعلى شاشة "Your Donations" عندما تختار "Donate to charity".

إلى ماذا يرمز المبلغ المعروض لكل من الأعمال الخيرية؟

يرمز المبلغ إلى الهدف الذي نطمح للوصول إليه للأعمال الخيرية

هل يتم تحديث المبلغ الذي تم الوصول له بمجرد التبرع؟

نعم ، ينعكس تبرعك على الفور في المبلغ المستهدف لهذا العمل الخيري.

كيف أعرف أن تبرعي وصل إلى المؤسسة الخيرية التي اخترتها؟

يتم إرسال جميع التبرعات الواردة من عملاء "إلى" مباشرة إلى المؤسسات الخيرية.

ستتلقى إشعارًا عبر رسالة نصية قصيرة للخصم من الحساب وسيظهر اسم المؤسسة الخيرية بجانب المعاملة في كشف حسابك.هل يوجد عمولة على التبرعات الخيرية؟

لا ، يتم تحويل المبلغ بالكامل إلى المؤسسة الخيرية التي تختارها بدون أخذ أي رسوم أو عمولة.

هل يوجد حد أدنى أو أقصى للتبرع للجمعيات الخيرية من خلال تطبيق "إلى"؟

لا توجد أي حدود لتبرعاتك. يمكنك تحويل أي مبلغ من حسابك بالدينار البحريني.

هل توجد أي رسوم على المعاملات الخيرية؟

لا ، جميع المعاملات المتعلقة بالمؤسسات الخيرية معفاة من أي رسوم تحويل أموال. سيتم تحويل جميع تبرعاتك إلى المؤسسة الخيرية التي اخترتها دون أي خصومات.

هل هناك أي قيود على عدد المرات التي يمكنني التبرع بها للجمعيات الخيرية؟

لا توجد قيود على عدد المرات التي يمكنك التبرع فيها لأي من الجمعيات الخيرية ، حتى لو تم تحقيق الأهداف.

هل يتم إضافة المزيد من المؤسسات الخيرية والأهداف في المستقبل؟

نعم ، سنستمر في إضافة المزيد من الجمعيات الخيرية في المستقبل. ترقب على قنوات وسائل التواصل الأجتماعي لدى "إلى".

التحويل برقم التلفون

ما هي ميزة التحويل عبر الهاتف؟

تُمكِّن ميزة التحويل عبر الهاتف المحمول عملاء "إلى" من إرسال الأموال باستخدام رقم هاتف المستفيد بدلاً من رقم الحساب المصرفي الدولي IBAN. هذه الميزة متاحة للتحويلات المحلية داخل البحرين فقط.

ما أنواع التحويلات التي يمكنني استخدام هذه الميزة لها؟

يمكنك استخدام هذه الميزة للتحويلات المحلية فقط. يمكن أن يكون التحويل إلى عميل آخر في "إلى" أو إلى عميل لديه حساب لدى بنك بحريني عبر فوري + أو فوري أو سويفت.

كيف يمكنني إرسال الأموال بإستخدام هذه الميزة؟

عملية إرسال الأموال لم تتغير. بدلاً من استخدام رقم الحساب المصرفي الدولي (IBAN) ، يمكنك استخدام رقم هاتف المستفيد. يجب أن يكون لدى المستفيد حساب مصرفي واحد على الأقل مسجّل في BenefitPay أو أن يكون عميلاً لـبنك "إلى"و يجب ان يفعل المستفيد خيار "تلقي الأموال باستخدام رقم الهاتف المحمول" .

هل يمكنني استلام مدفوعات من أي شخص باستخدام رقم هاتفي المحمول؟

نعم، بصفتك أحد عملاء "إلى"، ستتمكن من تلقي الأموال من عميل "إلى" باستخدام رقم هاتفك المحمول. لهذا، يجب أن تكون قد قمت بتفعيل خيار "تلقي الأموال باستخدام رقم الهاتف المحمول" أو يجب تسجيل حساب "إلى" في BenefitPay.

هل يمكنني استلام مدفوعات من عميل بنك آخر باستخدام رقم هاتفي المحمول؟

نعم، بصفتك أحد عملاء "إلى"، ستتمكن من تلقي الأموال من عميل بنك آخر باستخدام رقم هاتفك المحمول. لهذا، يجب أن تكون قد سجلت حساب "إلى" في BenefitPay.

ماذا أفعل إذا كنت لا أرغب في تلقي الأموال باستخدام رقم هاتفي المحمول؟

إذا لم يكن حسابك مسجلاً في BenefitPay، يمكنك التحكم في إمكانية تمكين حساب "إلى" لتلقي الأموال باستخدام رقم الهاتف المحمول. يرجى إلغاء تفعيل خيار "تلقي الأموال باستخدام رقم الهاتف المحمول" لتلقي الأموال باستخدام رقم الهاتف المحمول من خيار الحساب / الإعداد.

هل يمكنني جدولة الدفع باستخدام هذه الميزة؟

نعم، يمكنك جدولة الدفع باستخدام ميزة "التحويل عبر الهاتف المحمول". تأكد من أن لديك رصيداً كافياً في التاريخ الذي تقوم فيه بإعداد الدفعة المجدولة في المستقبل. يرجى ملاحظة أنه يمكنك جدولة دفعة واحدة فقط. لا يمكن إعداد الدفع المتكرر الآن.

هل يمكنني استخدام أرقام هواتف محمولة غير صادرة في البحرين؟

بالنسبة للتحويلات داخل البحرين، لا يمكن استخدام هذه الميزة حالياً إلا مع أرقام الهواتف المحمولة من البحرين أو دول مجلس التعاون الخليجي. ستكون قادراً على تحويل الأموال إلى المستفيد إذا استخدم رقم هاتف محمول من دولة أخرى للتسجيل في "إلى".

كيف أعرف إذا كانت خدمة التحويل عبر الهاتف المحمول متوفرة؟

التحويل إلى عملاء "إلى" متاح دائمًا بشرط أن يكون المستفيد قد اختار استلام الأموال عبر الهاتف المحمول. في حالة عدم توفر خدمة الطرف الثالث، سيتم إعلامك عند تحديد خيار النقل عبر الهاتف المحمول.

مرر و أدفع - الأندرويد

كيف يمكنني تفعيل الخدمة؟

حمل التحديث الأخير لتطبيق بنفي بي وتأكد من وجود بطاقة "إلى" في التطبيق. في حال عدم وجود البطاقة في التطبيق, قم بإضافتها لتفعيل هذه الخدمة.

أي نوع من بطاقات "إلى" يمكنني استخدامها مع هذه الخدمة؟

يمكنك اسخدام البطاقتين, الرقمية و الفعلية.

ما هو الحد الأقصى للدفع على لكل معاملة؟

الدفع اللاتلامسي (بنفت بي) - مثل الحد الأقصى للدفع على بطاقتك

الدفع اللاتلامسي (البطاقة الفعلية) - 50 د.ب بدون استخدام الرقم السري

اين يمكنني استخدام خدمة الدفع اللاتلامسي؟

يمكنك استخدام هذه الخدمة في جميع المحلات التي تتوفر فيها أجهزة نقاط البيع بميزة NFC.

كيف يمكنني استخدام هاتفي الذكي عند الدفع؟

قرب هاتفك الذكي من جهاز نقطة البيع بميزة NFC. حيث يكون الجزء الخلفي من الهاتف الذكي مقابلاً لشعار الدفع اللاتلامسي في جهاز الدفع.

هل تتوفر هذه الخدمة على أجهزة الآيفون؟

لا, تم تخصيص ميزة NFC على أجهزة الآيفون لخدمة Apple Pay فقط.

هل يمكنني الدفع بإستخدام خدمة "مرر وادفع" في حال وجود غلاف على هاتفي الذكي؟

لضمان إكتمال عملية الدفع ، يفضل عدم وجود أي حاجز بين هاتفك الذكي وجهاز الدفع.

لا يمكنني تفعيل بطاقتي على تطبيق بنفت بي

الرجاء التأكد من تاريخ صلاحية بطاقة "إلى" التي تم إضافتها على تطبيق بنفت بي وأنها أحدث بطاقة استلمتها حيث أن تطبيق بنفت بي لا يحدث بطاقتك تلقائياً